Hướng dẫn kê khai thuế TNCN từ tiền lương, tiền công - Phần 2

Công ty kế toán CAT - Chuyên cung cấp dịch vụ khai báo thuế tại Nha Trang, Diên Khánh, Cam Lâm, Khánh Hòa. Hôm nay chúng ta sẽ hướng dẫn các bạn kê khai thuế TNCN hàng tháng/quý, quyết toán thuế năm 2018 bằng hình ảnh, ví dụ thực tế.

-> Sơ lược về thuế TNCN 2018 - Phần 1

Hướng dẫn lập tờ khai Quyết toán thuế TNCN từ tiền lương tiền công

Bài viết này sẽ giúp cho các bạn nắm rõ về cách Quyết toán thuế TNCN trên phần mềm HTKK cũng như cách kê khai qua mạng

2. Việc khai thuế theo tháng hoặc quý được xác định một lần kể từ tháng đầu tiên có phát sinh khấu trừ thuế và áp dụng cho cả năm. Cụ thể như sau:

- Tổ chức, cá nhân trả thu nhập phát sinh số thuế khấu trừ trong tháng của ít nhất một loại tờ khai thuế thu nhập cá nhân từ 50 triệu đồng trở lên khai thuế theo tháng, trừ trường hợp tổ chức, cá nhân trả thu nhập thuộc diện khai thuế giá trị gia tăng theo quý.

- Tổ chức, cá nhân trả thu nhập KHÔNG thuộc diện khai thuế theo tháng theo hướng dẫn nêu trên thì thực hiện khai thuế theo quý.

è CÓ NGHĨA LÀ:

Ví dụ 31: Năm 2014 Công ty A được xác định thuộc diện khai thuế GTGT theo tháng; tháng 01, tháng 02 không phát sinh khấu trừ thuế TNCN của bất kỳ tờ khai nào; tháng 3 phát sinh khấu trừ thuế TNCN tại Tờ khai số 02/KK-TNCN nhỏ hơn 50 triệu đồng và Tờ khai 03/KK-TNCN là 50 triệu đồng (hoặc lớn hơn 50 triệu đồng); Các tháng 4 đến tháng 12 phát sinh khấu trừ thuế TNCN tại các Tờ khai 02/KK-TNCN và 03/KK-TNCN nhỏ hơn 50 triệu đồng thì Công ty A không phải nộp tờ khai của các tháng 01 và tháng 02. Từ tháng 3 Công ty A được xác định thuộc diện khai thuế TNCN theo tháng.

Ví dụ 32: Năm 2014 Công ty A được xác định thuộc diện khai thuế GTGT theo tháng; tháng 01, tháng 02 không phát sinh khấu trừ thuế TNCN của bất kỳ tờ khai nào; tháng 3 phát sinh khấu trừ thuế TNCN tại Tờ khai số 02/KK-TNCN nhỏ hơn 50 triệu đồng và Tờ khai 03/KK-TNCN nhỏ hơn 50 triệu đồng; các tháng 4 đến tháng 12 phát sinh khấu trừ thuế TNCN tại các Tờ khai 02/KK-TNCN và 03/KK-TNCN đều từ 50 triệu đồng trở lên thì Công ty A không phải nộp tờ khai của các tháng 01 và tháng 02. Từ tháng 3 Công ty A được xác định thuộc diện khai thuế TNCN theo quý và thực hiện khai thuế theo quý từ quý I/2014.

3. Tổ chức, cá nhân trả thu nhập thuộc diện chịu thuế thu nhập cá nhân đối với thu nhập từ tiền lương, tiền công có trách nhiệm khai quyết toán thuế thu nhập cá nhân và quyết toán thuế thu nhập cá nhân thay cho các cá nhân có ủy quyền không phân biệt có phát sinh khấu trừ thuế hay không phát sinh khấu trừ thuế. Trường hợp tổ chức, cá nhân không phát sinh trả thu nhập thì không phải khai quyết toán thuế thu nhập cá nhân.

- Cá nhân cư trú có thu nhập từ tiền lương, tiền công do các tổ chức, cá nhân trả từ nước ngoài.

- Cá nhân có số thuế phải nộp nhỏ hơn số thuế đã tạm nộp mà không có yêu cầu hoàn thuế hoặc bù trừ thuế vào kỳ sau.

- Cá nhân có thu nhập từ tiền lương, tiền công ký hợp đồng lao động từ 03 (ba) tháng trở lên tại một đơn vị mà có thêm thu nhập vãng lai ở các nơi khác bình quân tháng trong năm không quá 10 (mười) triệu đồng, đã được đơn vị trả thu nhập khấu trừ thuế tại nguồn theo tỷ lệ 10% nếu không có yêu cầu thì không quyết toán thuế đối với phần thu nhập này.

- Cá nhân được người sử dụng lao động mua bảo hiểm nhân thọ (trừ bảo hiểm hưu trí tự nguyện), bảo hiểm không bắt buộc khác có tích lũy về phí bảo hiểm mà người sử dụng lao động hoặc doanh nghiệp bảo hiểm đã khấu trừ thuế thu nhập cá nhân theo tỷ lệ 10% trên khoản tiền phí bảo hiểm tương ứng với phần người sử dụng lao động mua hoặc đóng góp cho người lao động theo hướng dẫn tại khoản 2 Điều 14 Thông tư số 92/2015/TT-BTC thì không phải quyết toán thuế đối với phần thu nhập này.

- Cá nhân có thu nhập từ tiền lương, tiền công ký hợp đồng lao động từ 03 (ba) tháng trở lên tại một tổ chức, cá nhân trả thu nhập và thực tế đang làm việc tại đó vào thời điểm ủy quyền quyết toán thuế, kể cả trường hợp không làm việc đủ 12 (mười hai) tháng trong năm, đồng thời có thu nhập vãng lai ở các nơi khác bình quân tháng trong năm không quá 10 triệu đồng đã được đơn vị trả thu nhập khấu trừ thuế 10% mà không có yêu cầu quyết toán thuế đối với phần thu nhập này.

- Cá nhân là người lao động được điều chuyển từ tổ chức cũ đến tổ chức mới trong trường hợp tổ chức cũ thực hiện chia, tách, hợp nhất, sáp nhập, chuyển đổi doanh nghiệp. Cuối năm người lao động có ủy quyền quyết toán thuế thì tổ chức mới phải thu lại chứng từ khấu trừ thuế thu nhập cá nhân do tổ chức cũ đã cấp cho người lao động (nếu có) để làm căn cứ tổng hợp thu nhập, số thuế đã khấu trừ và quyết toán thuế thay cho người lao động.

2. Tổ chức, cá nhân trả thu nhập chỉ thực hiện quyết toán thuế thay cho cá nhân đối với phần thu nhập từ tiền lương, tiền công mà cá nhân nhận được từ tổ chức, cá nhân trả thu nhập. Trường hợp tổ chức chi trả sau khi thực hiện chia, tách, hợp nhất, sáp nhập, chuyển đổi doanh nghiệp và thực hiện quyết toán thuế theo ủy quyền của người lao động được điều chuyển từ tổ chức cũ sang thì tổ chức mới có trách nhiệm quyết toán thuế đối với cả phần thu nhập do tổ chức cũ chi trả.

- Tờ khai quyết toán thuế mẫu số 02/QTT-TNCN ban hành kèm theo Thông tư số 92/2015/TT-BTC.

- Phụ lục mẫu số 02-1/BK-QTT-TNCN ban hành kèm theo Thông tư số 92/2015/TT-BTC nếu có đăng ký giảm trừ gia cảnh cho người phụ thuộc.

- Bản chụp các chứng từ chứng minh số thuế đã khấu trừ, đã tạm nộp trong năm, số thuế đã nộp ở nước ngoài (nếu có). Cá nhân cam kết chịu trách nhiệm về tính chính xác của các thông tin trên bản chụp đó. Trường hợp tổ chức trả thu nhập không cấp chứng từ khấu trừ thuế cho cá nhân do tổ chức trả thu nhập đã chấm dứt hoạt động thì cơ quan thuế căn cứ cơ sở dữ liệu của ngành thuế để xem xét xử lý hồ sơ quyết toán thuế cho cá nhân mà không bắt buộc phải có chứng từ khấu trừ thuế.

Trường hợp, theo quy định của luật pháp nước ngoài, cơ quan thuế nước ngoài không cấp giấy xác nhận số thuế đã nộp, người nộp thuế có thể nộp bản chụp Giấy chứng nhận khấu trừ thuế (ghi rõ đã nộp thuế theo tờ khai thuế thu nhập nào) do cơ quan trả thu nhập cấp hoặc bản chụp chứng từ ngân hàng đối với số thuế đã nộp ở nước ngoài có xác nhận của người nộp thuế.

- Bản chụp các hóa đơn chứng từ chứng minh khoản đóng góp vào quỹ từ thiện, quỹ nhân đạo, quỹ khuyến học (nếu có).

- Trường hợp cá nhân nhận thu nhập từ các tổ chức Quốc tế, Đại sứ quán, Lãnh sự quán và nhận thu nhập từ nước ngoài phải có tài liệu chứng minh về số tiền đã trả của đơn vị, tổ chức trả thu nhập ở nước ngoài.

b.2.2) Đối với cá nhân ủy quyền cho tổ chức, cá nhân trả thu nhập quyết toán thuế thay

Cá nhân ủy quyền cho tổ chức, cá nhân trả thu nhập quyết toán thay theo mẫu số 02/UQ-QTT-TNCN ban hành kèm theo Thông tư số 92/2015/TT-BTC, kèm theo bản chụp hóa đơn, chứng từ chứng minh đóng góp từ thiện, nhân đạo, khuyến học (nếu có).3.3. Nơi nộp hồ sơ khai thuế

- Thời hạn nộp hồ sơ khai quyết toán thuế chậm nhất là ngày thứ 90 (chín mươi) kể từ ngày kết thúc năm dương lịch.

Trong đó:

Thu nhập tính thuế = Thu nhập chịu thuế từ tiền lương, tiền công (bao gồm các khoản lợi ích bằng tiền, bà không bằng tiền) – Giảm trừ GIA CẢNH (bản thân 9 triệu/tháng; Người phụ thuộc 3.6 triệu/ tháng) – BHXH bắt buộc – BH hưu trí tự nguyện – Từ thiện, nhân đạo, khuyến học.

Bước 1: Xác định tổng thu nhập chịu thuế từ tiền lương, tiền công cả năm

Thu nhập tính thuế từ tiền lương, tiền công = Thu nhập chịu thuế từ tiền lương tiền công + Tiền thưởng (30/4;1/5;Tết trung thu; 8/3;2/9; Tiền thưởng cuối năm…) + Phụ cấp khác mà người lao động được hưởng

*** Lưu ý một số điểm mới như sau:

Ví dụ: Tổng lương chịu thuế chưa gồm tiền thuê nhà : 20 triệu => 15% thu nhập chịu thuế là: 3 triệu;

Tiền thuê nhà công ty trả hộ NLĐ là: 10 triệu. Ta không tính hết 10 triệu này mà chỉ tính vào thu nhập chịu thuế là 3 triệu thôi.

Bước 2: Xác định tổng các khoản giảm trừ của cả năm

Một số lưu ý về việc tính giảm trừ gia cảnh cho bản thân và người phụ thuộc

Ví dụ : Giả sử từ tháng 01/2018 đến tháng 6/2018 ông A không có thu nhập từ tiền lương, tiền công. Từ tháng 7/2018 đến tháng 12/2018 ông A có thu nhập từ tiền lương, tiền công do ký hợp đồng lao động không kỳ hạn để làm việc tại Công ty X thì trong năm 2018 ông A được tính giảm trừ gia cảnh cho bản thân từ tháng 1/2018 đến hết tháng 12/2018

Bước 3: Tính ra được thu nhập tính thuế cả năm

Thu nhập tính thuế cả năm = Bước 1 – (trừ) Bước 2

Bước 5:Xác định được số thuế TNCN phải nộp của cả năm bằng (=) số thuế TNCN phải nộp từng tháng nhân (x) với 12 tháng.

Ví dụ: Sau khi giảm trừ gia cảnh cho bản thân 108 triệu đồng và 2 người phụ thuộc 86,4 triệu đồng (3,6 triệu đồng × 2 người × 12 tháng), bảo hiểm xã hội và bảo hiểm y tế 20 triệu đồng. Ngoài ra, không có các khoản giảm trừ gia cảnh khác. Thu nhập tính thuế của ông A trong năm 2018 là 240 triệu:

Trong đó: tháng 1: 25triệu (trong đó thu nhập từ tiền lương, tiền công và tiền thưởng năm 2013 trả trong tháng 01/2018 là 12 triệu); tháng 2 nghỉ việc không có thu nhập; tháng 3 đến tháng 9: 15 triệu/tháng; tháng 10 nghỉ việc không có thu nhập, tháng 11, tháng 12: 55 triệu/tháng. Thuế TNCN của ông A được xác định như sau:

5. Thủ tục hồ sơ quyết toán thuế TNCN

5.1. Hồ sơ khai quyết toán thuế

Hồ sơ khai quyết toán thuế TNCN năm 2018 thực hiện theo hướng dẫn Luật quản lý thuế

- Tổ chức, cá nhân trả thu nhập đối với thu nhập từ tiền lương, tiền công khai quyết toán thuế theo các mẫu sau:

+ Tờ khai quyết toán thuế TNCN dành cho tổ chức, cá nhân trả thu nhập chịu thuế từ tiền lương, tiền công cho cá nhân (mẫu số 05/KK-TNCN).

+ Phụ lục bảng kê thu nhập chịu thuế và thuế TNCN đối với thu nhập từ tiền lương, tiền công của cá nhân cư trú có ký hợp đồng lao động (mẫu số 05-1BK-TNCN)

+ Phụ lục bảng kê thu nhập chịu thuế và thuế TNCN đã khấu trừ đối với thu nhập từ tiền lương, tiền công của cá nhân cư trú không ký hợp đồng lao động hoặc có hợp đồng lao động dưới 3 tháng và cá nhân không cư trú (mẫu số 05-2BK-TNCN )

+ Phụ lục bảng kê thông tin người phụ thuộc, giảm trừ gia cảnh (mẫu số 05-3BK-TNCN)

5.2. Nơi nộp hồ sơ quyết toán thuế TNCN

5. 2.1. Đối với tổ chức trả thu nhập

Theo hướng dẫn tại khoản 1 Điều 16 Thông tư số 156/2013/TT-BTC ngày 6/11/2013 của Bộ Tài chính thì nơi nộp hồ sơ quyết toán thuế TNCN đối với tổ chức trả thu nhập như sau:

- Tổ chức trả thu nhập là cơ sở sản xuất, kinh doanh nộp hồ sơ khai thuế tại cơ quan thuế trực tiếp quản lý tổ chức, cá nhân.

5.2.2. Đối với cá nhân có thu nhập từ tiền lương, tiền công

Theo hướng dẫn tại điểm c.2.1, khoản 2, Điều 16 Thông tư số 156/2013/TT0BTC ngày 15/8/2013 của Bộ Tài chính và điểm b, khoản 4, Điều 1 Thông tư số 119/2014/TT-BTC ngày 25/8/2014 của Bộ Tài chính thì nơi nộp hồ sơ quyết toán của cá nhân cư trú có thu nhập nhập từ tiền lương, tiền công như sau:

- Cá nhân có thu nhập từ tiền lương, tiền công trực tiếp khai thuế trong năm thì nơi nộp hồ sơ quyết toán thuế là Cục Thuế nơi cá nhân nộp hồ sơ khai thuế trong năm.

- Cá nhân có thu nhập từ tiền lương, tiền công từ hai nơi trở lên thuộc diện tự quyết toán thuế thì nơi nộp hồ sơ quyết toán thuế như sau:

+ Cá nhân đã tính giảm trừ gia cảnh cho bản thân tại tổ chức trả thu nhập nào thì nộp hồ sơ quyết toán thuế tại cơ quan thuế trực tiếp quản lý tổ chức, cá nhân trả thu nhập đó.

+Trường hợp cá nhân có thay đổi nơi làm việc và tại tổ chức, cá nhân trả thu nhập cuối cùng có tính giảm trừ gia cảnh cho bản thân thì nộp hồ sơ quyết toán thuế tại cơ quan thuế quản lý tổ chức, cá nhân trả thu nhập cuối cùng. Trường hợp cá nhân có thay đổi nơi làm việc và tại tổ chức, cá nhân trả thu nhập cuối cùng không tính giảm trừ gia cảnh cho bản thân thì nộp hồ sơ quyết toán thuế tại Chi cục Thuế nơi cá nhân cư trú (nơi đăng ký thường trú hoặc tạm trú).

Ví dụ 9: Trong năm 2018, Ông S có thu nhập từ 02 nơi tại Hà Nội và thuộc diện phải quyết toán thuế TNCN năm 2018. Tháng 01 năm 2019, ông S chuyển ra Khánh Hòa làm việc tại Công ty kế toán thuế CAT do Chi cục Thuế Cam Lâm quản lý và cư trú tại Cam Lâm. Như vậy, Ông S nộp hồ sơ quyết toán tại:

Chi cục Thuế quận Cam Lâm nếu tại thời điểm quyết toán năm 2018, Ông S đang được tính giảm trừ bản thân tại Công ty kế toán thuế CAT.

+ Trường hợp cá nhân chưa tính giảm trừ gia cảnh cho bản thân ở bất kỳ tổ chức, cá nhân trả thu nhập nào thì nộp hồ sơ quyết toán thuế tại Chi cục Thuế nơi cá nhân cư trú (nơi đăng ký thường trú hoặc tạm trú).

- Trường hợp cá nhân không ký hợp đồng lao động, hoặc ký hợp đồng lao động dưới 03 tháng, hoặc ký hợp đồng cung cấp dịch vụ có thu nhập tại một nơi hoặc nhiều nơi đã khấu trừ 10% thì quyết toán thuế tại Chi cục Thuế nơi cá nhân cư trú (nơi đăng ký thường trú hoặc tạm trú).

- Cá nhân trong năm có thu nhập từ tiền lương, tiền công tại một nơi hoặc nhiều nơi nhưng tại thời điểm quyết toán không làm việc tại tổ chức, cá nhân trả thu nhập nào thì nơi nộp hồ sơ quyết toán thuế là Chi cục Thuế nơi cá nhân cư trú (nơi đăng ký thường trú hoặc tạm trú).

5. 3. Thời hạn nộp hồ sơ quyết toán thuế TNCN

Tổ chức, cá nhân trả thu nhập và cá nhân thuộc diện khai quyết toán thuế nộp hồ sơ quyết toán thuế chậm nhất là ngày thứ 90 kể từ ngày kết thúc năm dương lịch.

Việc hoàn thuế TNCN chỉ áp dụng đối với những cá nhân đã có mã số thuế.

Bù trừ số thuế nộp thừa, nộp thiếu, khấu trừ số thuế còn phải nộp; hoàn thuế cho cá nhân nộp thừa theo quyết toán thuế như sau :

a. Theo quyết toán thuế chỉ có cá nhân nộp thừa thì tổ chức trả thu nhập hoàn thuế cho cá nhân nộp thừa

=> Trường hợp này đề nghị tổ chức trả thu nhập ứng trước để hoàn thuế cho cá nhân và thực hiện quyết toán với NSNN sau.

b. Nếu tổng số thuế của các cá nhân nộp thừa lớn hơn tổng số thuế của các cá nhân nộp thiếu thì tổ chức trả thu nhập khấu trừ thuế của cá nhân nộp thiếu cộng với số tiền phải hoàn thuế từ ngân sách nhà nước để hoàn trả cho các cá nhân nộp thừa.

=>Trường hợp này đề nghị tổ chức trả thu nhập ứng trước để hoàn thuế cho cá nhân và thực hiện quyết toán với NSNN sau

c. Nếu tổng số thuế của cá nhân nộp thừa bằng với tổng số thuế của cá nhân nộp thiếu thì tổ chức trả thu nhập khấu trừ số thuế của các cá nhân nộp thiếu để hoàn trả cho các cá nhân nộp thừa.

d. Nếu tổng số thuế của cá nhân nộp thiếu lớn hơn tổng số thuế của cá nhân nộp thừa thì tổ chức trả thu nhập khấu trừ số thuế của cá nhân nộp thiếu để hoàn trả cho cá nhân nộp thừa, số thuế đã khấu trừ còn lại phải nộp vào ngân sách nhà nước theo đúng thời hạn nộp thuế.

e. Nếu theo quyết toán thuế chỉ có các cá nhân nộp thiếu thì tổ chức trả thu nhập khấu trừ số thuế thiếu của các cá nhân nộp thiếu và nộp vào ngân sách nhà nước theo đúng thời hạn nộp thuế. - Giấy đề nghị hoàn trả khoản thu ngân sách nhà nước theo mẫu số 01/ĐNHT ban hành kèm theo Thông tư 156.

- Tờ khai quyết toán thuế thu nhập cá nhân theo mẫu số 05/KK-TNCN ban hành kèm theo Thông tư này và các bảng kê chi tiết sau:

+ Bảng kê thu nhập chịu thuế và thuế thu nhập cá nhân đối với thu nhập từ tiền lương, tiền công của cá nhân cư trú có ký hợp đồng lao động theo mẫu số 05-1BK-TNCN ban hành kèm theo Thông tư 156.

+ Bảng kê thu nhập chịu thuế và thuế thu nhập cá nhân đối với thu nhập từ tiền lương, tiền công của cá nhân không ký hợp đồng lao động hoặc có hợp đồng lao động dưới 3 tháng và cá nhân không cư trú theo mẫu số 05-2BK-TNCN ban hành kèm theo Thông tư 156

+Bản chụp chứng từ, biên lai nộp thuế thu nhập cá nhân và người đại diện hợp pháp của tổ chức, cá nhân trả thu nhập ký cam kết chịu trách nhiệm tại bản chụp đó.

Chúng tôi sẽ cố gắng giới thiệu tới bạn đọc tất cả trường hợp có thể xảy ra, nếu bạn đọc gặp trường hợp nào ngoài bài viết này vui lòng để lại comment. Chúng tôi sẽ cố gắng trả lời sớm nhất có thể.

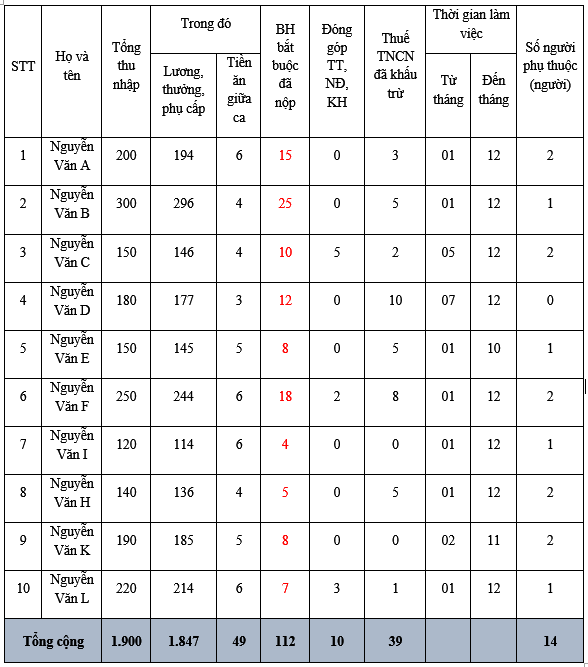

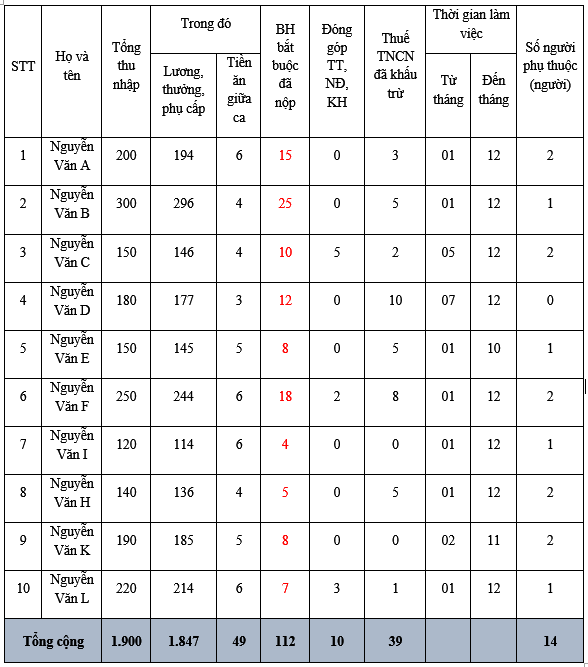

Ví du: Cty kế toán thuế CAT mã số thuế 4201801455. Địa chỉ Khánh Hòa. Có số liệu của cả năm 2018 (12 tháng) về tiền lương của nhân viên như sau:

Trong năm 2018, Công ty kế toán thuế CAT có chi trả thu nhập từ tiền lương, tiền công, các khoản phụ cấp và tiền thưởng cho người lao động là 3.000 triệu đồng,

a) Cá nhân cư trú có HĐLĐ

Đơn vị tính: triệu đồng

Biết thông tin như sau:

- Ông Nguyễn Văn A có đi làm thêm tại Công ty Y trong năm là: 150 triệu đồng, Công ty Y đã khấu trừ thuế là: 15 triệu đồng.

- Ông Nguyễn Văn C, từ tháng 01/2018 đến tháng 04/2018, Ông làm việc tại Công ty Z, sau đó đến tháng 05/2018 mới chuyển sang Cty kế toán thuế CAT làm việc.

- Ông Nguyễn Văn D là sinh viên mới ra trường, bắt đầu vào làm việc tại Cty kế toán thuế CAT từ tháng 7/2018, trong thời gian từ tháng 01/2018 đến tháng 06/2018 không có thu nhập.

- Bà Nguyễn Văn E làm việc cho Công ty từ tháng 01/2018 đến 01/11/2018 thì Bà E chuyển công tác khác.

- Bà Nguyễn Văn F, trong năm 2018 Bà F có đi làm thêm ở Công ty G có thu nhập bình quân trong năm là: 20 triệu đồng, Công ty G chưa khấu trừ thuế TNCN của Bà F.

- Bà Nguyễn Văn K, trong năm 2018 Bà K chỉ làm việc tại Cty kế toán thuế CAT từ tháng 02/2018 đến ngày 01/12/2018 Bà K xin nghỉ việc.

- Ông Nguyễn Văn L, trong năm 2018 có đi làm thêm ở Công ty N có thu nhập là: 60 triệu đồng, Công ty N khi chi trả đã khấu trừ thuế trong năm là: 6 triệu đồng.

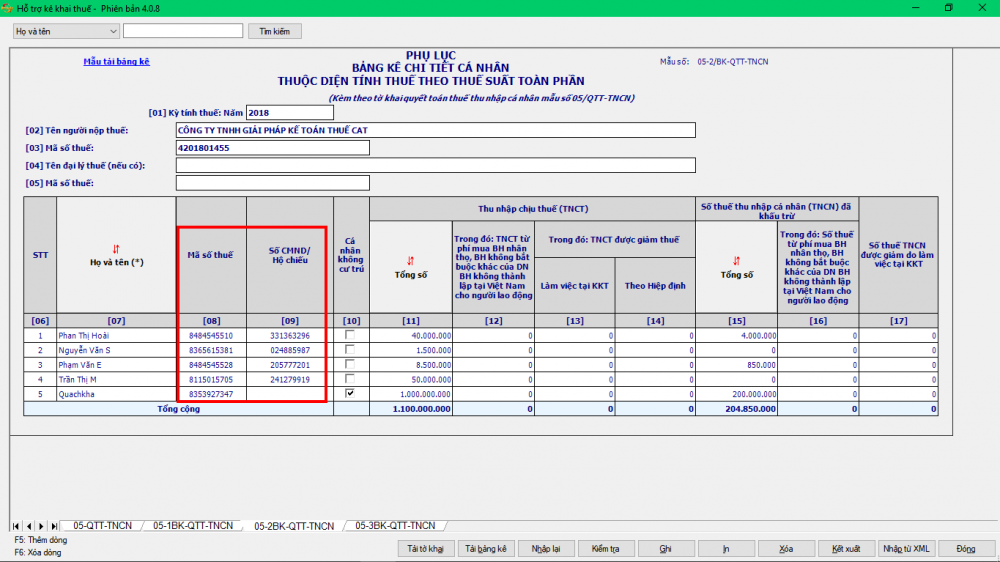

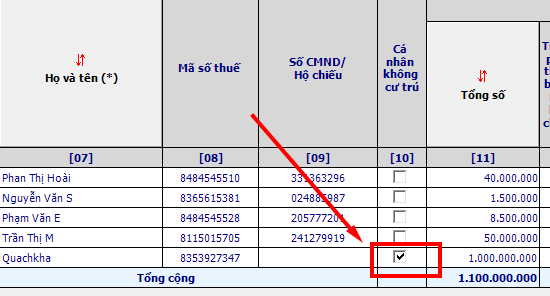

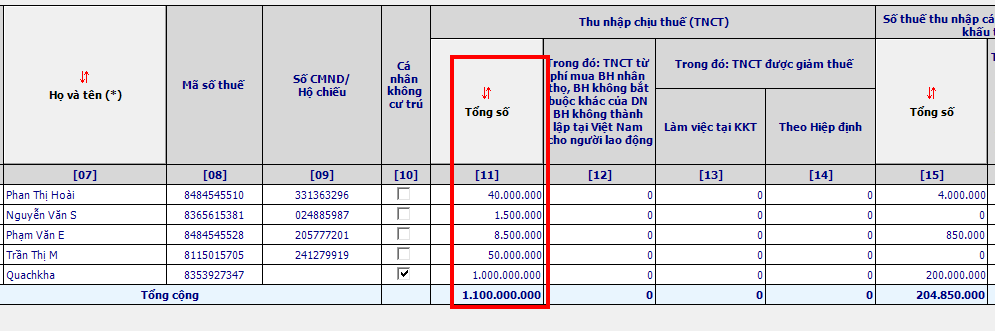

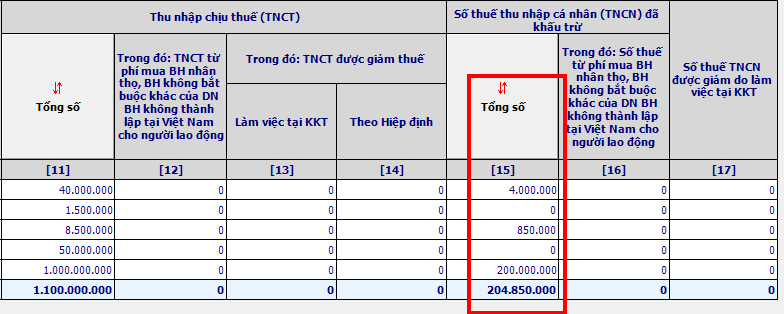

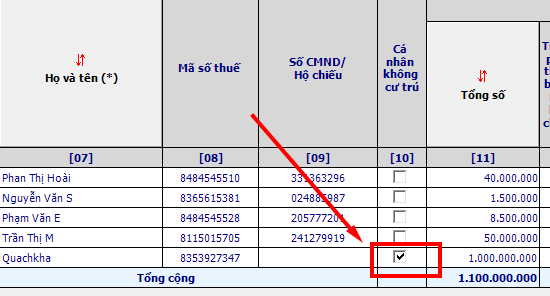

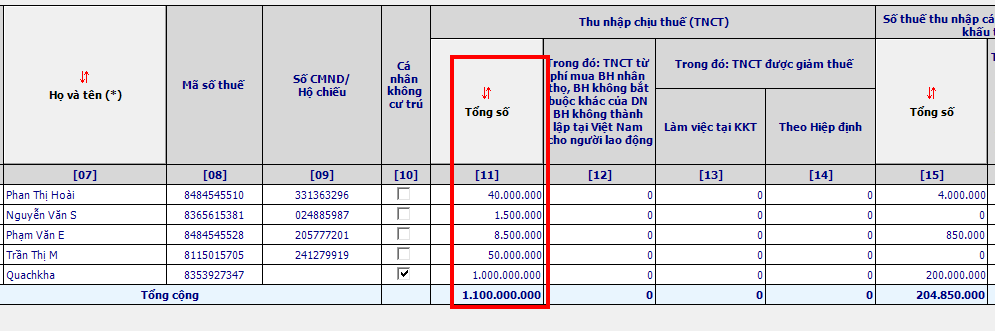

b) Cá nhân cư trú không có HĐLĐ:

- Phan Thị Hoài: tiền công 40 triệu đồng, đã khấu trừ 4 triệu đồng

- Nguyễn Văn S: tiền hoa hồng môi giới 1,5 triệu đồng.

- Phạm Văn E: tiền thù lao tư vấn 8,5 triệu đồng, đã khấu trừ 0,850 triệu đồng

- Trần Thị M: tiền công lao động thời vụ là: 50 triệu đồng, Bà M có Bản cam kết chỉ có thu nhập duy nhất tại Cty kế toán thuế CAT và thu nhập chưa đến mức phải khấu trừ thuế, Cty kế toán thuế CAT khi chi trả chưa thực hiện khấu trừ thuế.

c) Cá nhân không cư trú có thu nhập từ tiền lương:

- Bà Quachkha (Malaysia): tiền công đã thanh toán là 1.000 triệu đồng, đã khấu trừ 200 triệu đồng.

Yêu cầu:

1/ Giải thích cá nhân nào được làp Giấy uỷ quyền quyết toán thuế TNCN tại Công Ty kế toán thuế CAT, cá nhân nào không được ủy quyền. Vì sao?

2/ Lập Tờ khai quyết toán thuế TNCN năm 2018 của Cty kế toán thuế CAT.

a- Cá nhân được lập Giấy ủy quyền cho Cty kế toán thuế CAT quyết toán thay thuế TNCN

- Ông Nguyễn Văn B, trong năm chỉ có thu nhập duy nhất tại Cty kế toán thuế CAT;

- Ông Nguyễn Văn D, do làm việc trong năm không đủ 12 tháng (từ 07/2018 đến tháng 12/2018) nhưng từ tháng 01/2018 đến tháng 06/2018, Ông D không có thu nhập, do đó trong năm chỉ có thu nhập duy nhất tại Cty kế toán thuế CAT nên Ông D được lập Giấy ủy quyền cho Cty kế toán thuế CAT quyết toán thay thuế TNCN năm 2018;

- Ông Nguyễn Văn H, trong năm chỉ có thu nhập duy nhất tại Cty kế toán thuế CAT;

- Ông Nguyễn Văn L, trong năm có thu nhập hai nơi nhưng tại nơi làm thêm thu nhập bình quận dưới 10 triệu đồng và Công ty N đã khấu trừ thuế là 10% trên số thu nhập nhận được, do đó Ông L được ủy quyền cho Cty kế toán thuế CAT quyết toán thay thuế TNCN năm 2018 phần thu nhập đã nhận tại Cty kế toán thuế CAT.

b- Cá nhân không được lập Giấy ủy quyền cho Cty kế toán thuế CAT quyết toán thay thuế TNCN

- Ông Nguyễn Văn A do trong năm có đi làm thêm tại Công ty Y và nhận được thu nhập do làm thêm là: 150 triệu đồng, Công ty Y đã khấu trừ thuế là: 15 triệu đồng. Tuy nhiên do thu nhập làm thêm tại Công ty đã cao hơn là 120 triệu đồng/năm. Do đó Ông A phải tự quyết toán thuế TNCN tại cơ quan thuế;

- Ông Nguyễn Văn C, từ tháng 01/2018 đến tháng 04/2018, Ông C làm việc tại Công ty Z, sau đó đến tháng 05/2018 mới chuyển sang Cty kế toán thuế CAT làm việc. Do đó trong năm Ông C đã có thu nhập hai nơi và Ông C phải tự quyết toán thuế TNCN tại cơ quan Thuế;

- Bà Nguyễn Văn E làm việc cho Công ty từ tháng 01/2018 đến 01/11/2018 thì Bà E chuyển công tác khác. Do đó tại thời điểm quyết toán thuế Bà E không được ủy quyền cho Cty kế toán thuế CAT quyết toán thuế TNCN.

- Bà Nguyễn Văn F, trong năm 2018 Bà F có đi làm thêm ở Công ty G có thu nhập bình quân trong năm là: 20 triệu đồng, Công ty G chưa khấu trừ thuế TNCN của Bà F. Do Bà F có thu nhập làm thêm ở nơi khác nhưng phần thu nhập làm thêm tại Công ty G chưa thực hiện khấu trừ thuế nên Bà F phải tự quyết toán thuế TNCN tại cơ quan Thuế.

- Bà Nguyễn Văn K, làm việc cho Công ty từ tháng 02/2018 đến 01/12/2018 thì Bà K nghỉ việc. Do đó tại thời điểm quyết toán thuế Bà K không còn làm việc tại Cty kế toán thuế CAT nên không được ủy quyền cho Cty kế toán thuế CAT quyết toán thuế TNCN.

Riêng Ông Nguyễn Văn I, trong năm 2018 Cty kế toán thuế CAT chưa khấu trừ thuế vì thu nhập của Ông I chưa đến mức phải nộp thuế TNCN. Do đó Ông I không cần phải lập Giấy ủy quyền cho Cty kế toán thuế CAT quyết toán thuế thay.

2. Cty kế toán thuế CAT lập Tờ khai quyết toán thuế TNCN năm 2018 như sau:

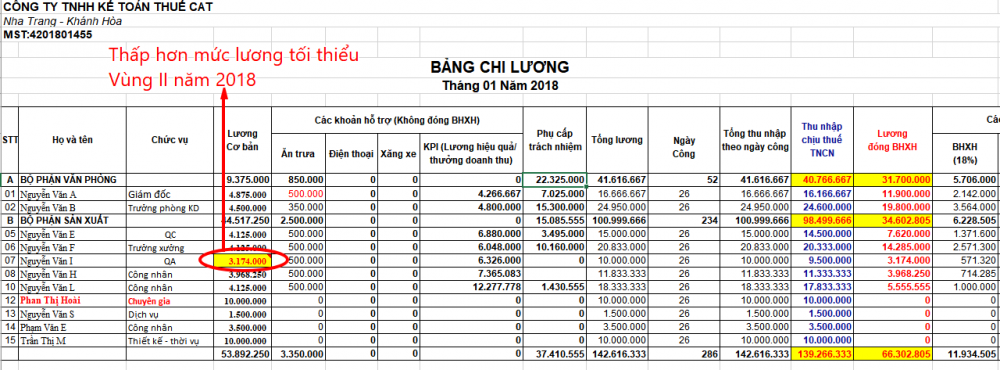

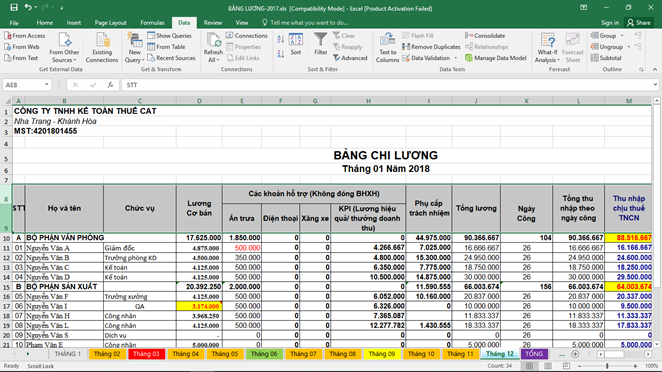

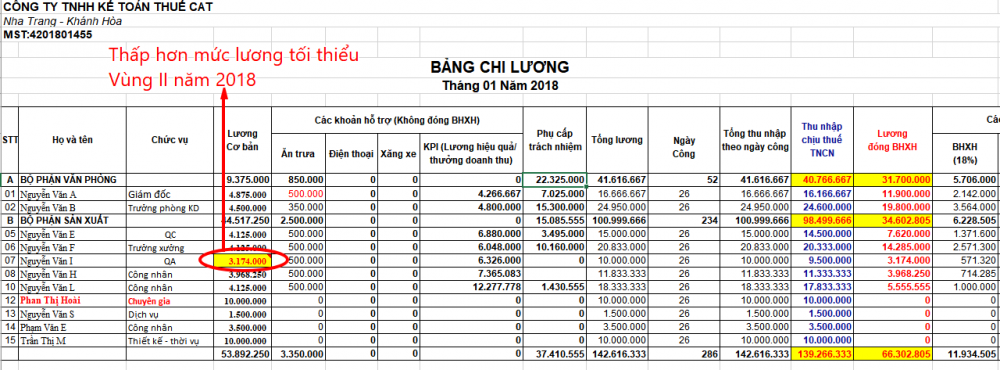

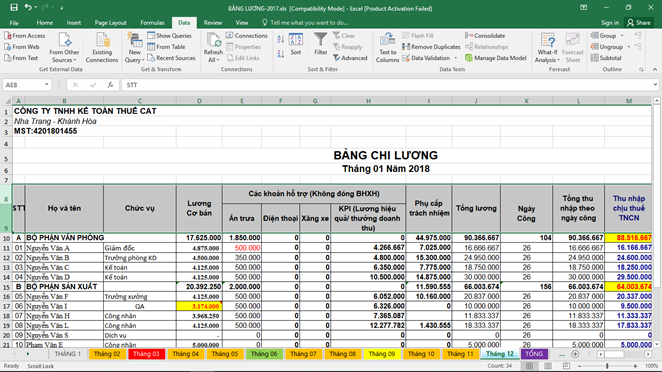

Ta có bảng lương như file ảnh, 12 sheet là 12 tháng lương. Bạn lưu ý, Lương cơ bản phải lớn hơn hoặc bằng lương tối thiểu vùng, đặc biệt, nếu đã qua đào tạo, hoặc có bằng cấp từ trung cấp trở lên phải cao hơn lương tối thiểu vùng ít nhất 7%. (Tham khảo tại Nghị Đinh 141/2017/NĐ-CP).

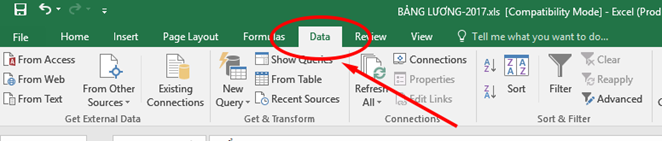

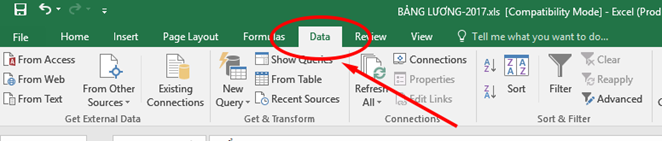

Để quyết toán thuế TNCN năm 2018, chúng ta phải tính tổng thu nhập của nhân viên trong năm, bằng cách cộng tổng 12 tháng lương. Tuy nhiên sẽ rất phức tạp nếu bảng lương thay đổi tên, cộng sai, v.v. Sau đây kế toán thuế CAT sẽ hướng dẫn 1 cách nhanh hơn như sau:

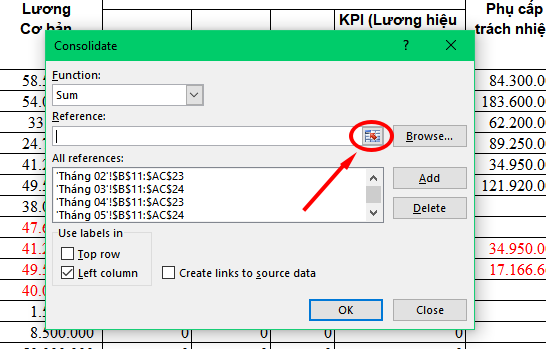

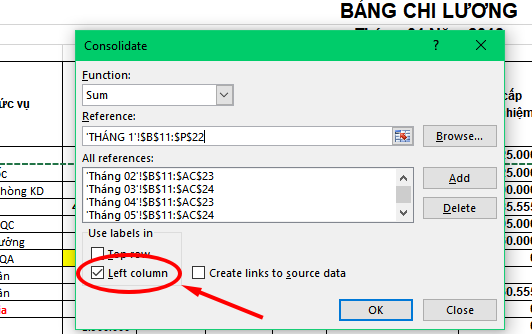

Để có file tổng hợp như trên chúng ta dùng hàm Consolidate: Vào Data

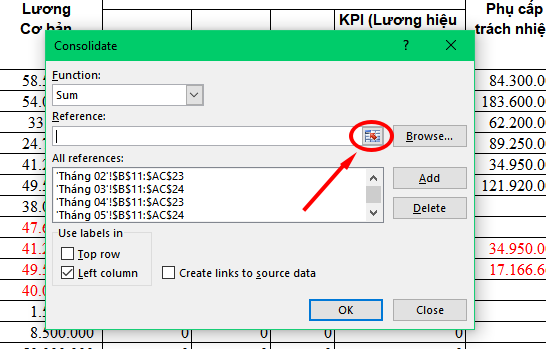

Sau đó chọn Consolidate:

Sẽ hiện ra như hình, rồi click vào biểu tượng:

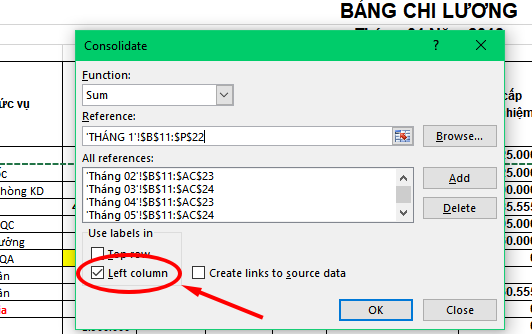

Chúng ta chọn Sheet Tháng 1; rồi chọn phạm vi như hình dưới, sau đó nhấn Add. Cứ như vậy làm cho hết 12 tháng.

Sau khi làm hết 12 tháng, Bạn click vào Left column như hình:

Rồi nhấn OK sẽ cho ra kết quả, để có được File tổng hoàn chỉnh bạn copy tiêu đề (Dòng 8-9 của sheet tháng 12) dán vào file tổng để cho dễ hiểu.

Và cuối cùng ta có được file Tổng như sau:

Để copy các số này vào file HTKK các bạn nên đổi định dạng phân cách hàng nghìn thành dấu “.”. Hoặc để nhanh hơn các bạn nhập vào file excel đã được đính kèm bên dưới rồi nhập vào HTKK.

Các bước tiếp theo cực kỳ đơn giản. Chỉ cần nhập dữ liệu từ file tổng vào phần mềm là xong.

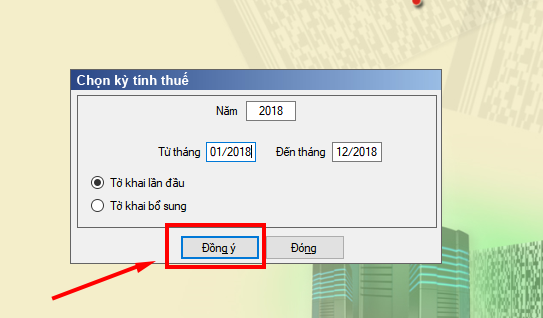

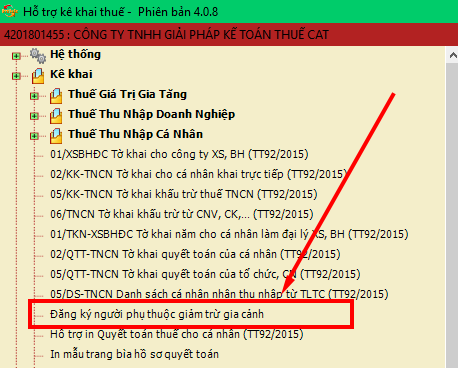

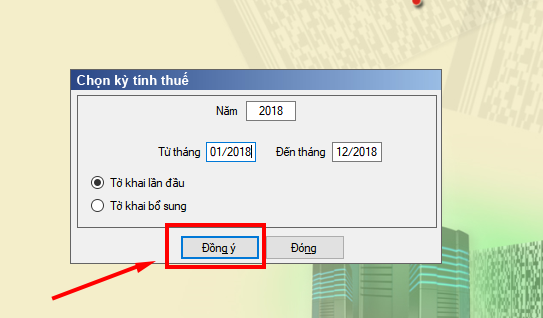

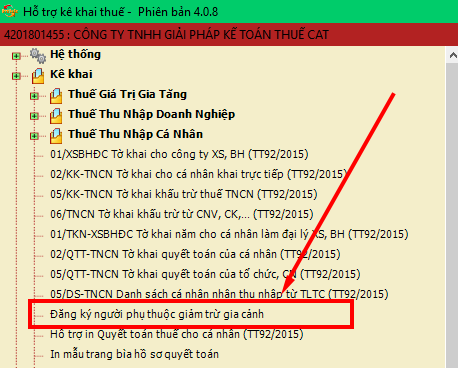

Các bạn click vào tờ khai Quyết toán thuế 05/QTT-TNCN như hình:

Rồi chọn như hình

Phần mềm sẽ hiện ra 4 sheet như hình, ta nhập sheet nào trước cũng được, Sheet đầu tiên tổng hợp từ sheet thứ 2-3-4. Tốt hơn nên nhập từ sheet 4 -> 3 -> 2- > Sheet Tổng.

Việc điền thông tin tôi nghĩ bạn nào cũng làm được, cụ thể điền như sau:

Các bạn hãy dựa vào bảng lương như đề bài cho, hãy tiến hành lập quyết toán thuế TNCN (Tờ khai 05/TNCN; Phụ lục 05-1BK-TNCN; 05-2BK-TNCN; 05-3BK-TNCN) và Lập văn bản ủy quyền quyết toán thuế TNCN (theo mẫu 04-2/TNCN ban hành theo TT156). Ngày lập 20/04/2015.

A> Sheet 05KK-TNCN

Phần này giống y hệt tờ khai tạm tính hàng quý hoặc hàng tháng (02/KK-TNCN) mà các bạn đang khấu trừ của người lao động và nộp cho Cơ quan nhà nước. Có nghĩa là nói đến nghĩa vụ khấu trừ thuế của Công ty trong năm có thực hiện hay không để nhà nước biết.

Vậy các bạn quan tâm chỉ tiêu 35(chia nhỏ ra 36;37;38) là tổng số thuế TNCN mà Cty đã khấu trừ của người lao động của tổng cộng 12 tháng hoặc 4 quý mà Cty đã làm tờ khai 02/KK-TNCN để nộp cho nhà nước. Tức là chỉ tiêu 35 phải bằng tổng cộng số thuế TNCN đã tạm nộp 12 tháng hoặc 4 Quý của Tờ khai thuế TNCN

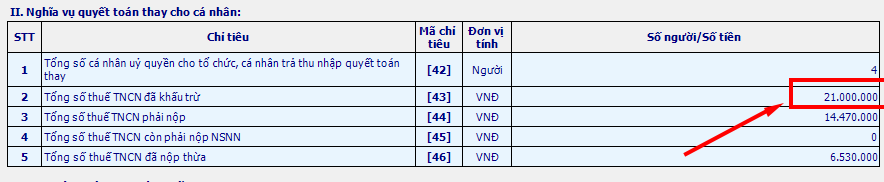

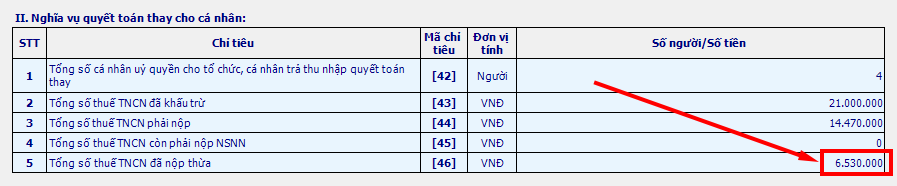

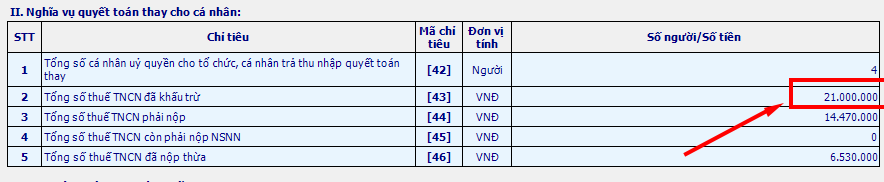

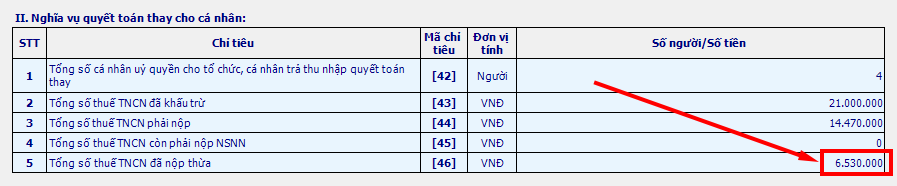

Phần II:Nghĩa vụ quyết toán thay cho cá nhân

Tức phần này nó chỉ nhảy số liệu của những cá nhân nào mà ủy quyền cho Công ty quyết toán thuế TNCN cuối năm, cụ thể từng chỉ tiêu như sau:

Chỉ tiêu 43: Tổng số cá nhân ủy quyền cho tổ chức quyết toán thay:

Chỉ tiêu này lấy từ cột Cá nhân ủy quyền quyết toán thay của phụ lục 051BK-TNCN (nếu chúng ta tick vào mấy người thì sẽ hiện thị ra mấy người bên chỉ tiêu 43 của Tờ khai 05/KK-TNCN)

Với ví dụ của bài này thì kết quả như sau:

Thì tự động nhảy qua chỉ tiêu 43 của Tờ khai 05KK-TNCN là 4 người như sau:

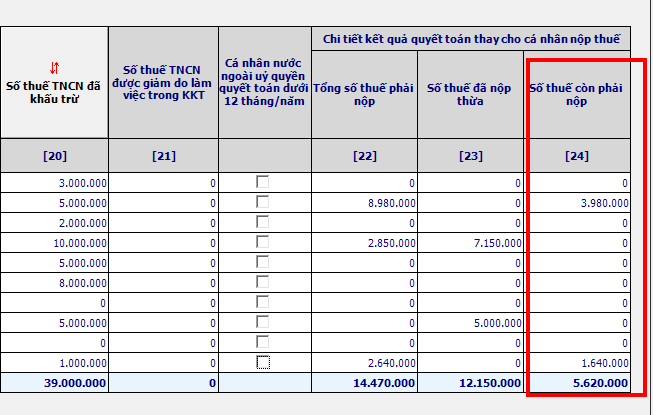

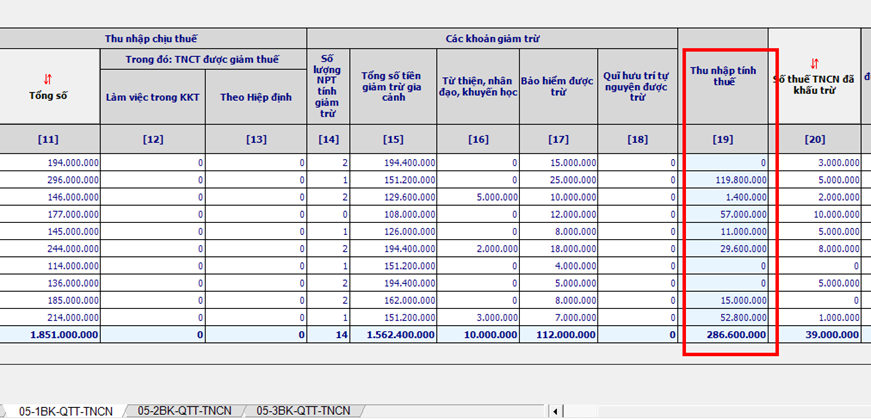

Chỉ tiêu 44:Tổng số thuế TNCN đã khấu trừ

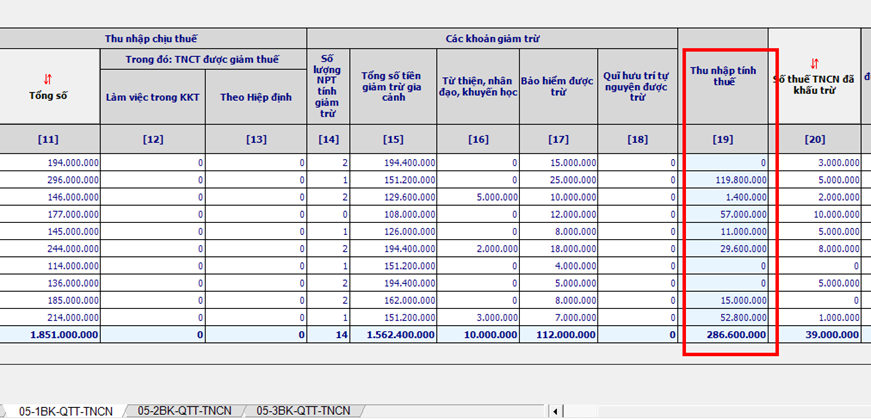

Thể hiện số thuế TNCN mà cá nhân này đã tạm kê khai trong 12 tháng hoặc 4 quý trong năm trên tờ khai 02/KK-TNCN và số liệu này là nhảy tự động sau khi chúng ta khai vào chỉ tiêu cột 19 của phụ lục 05-1BK-TNCN. Với ví dụ trên thì nhập vào cột số 19 trong phụ lục 05-1BK như sau:

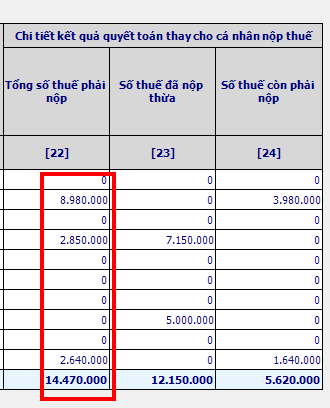

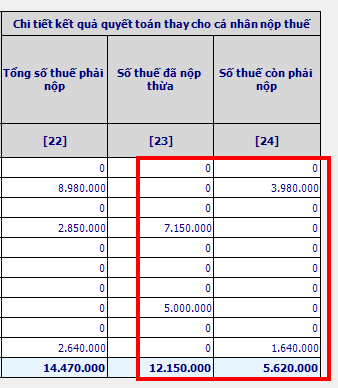

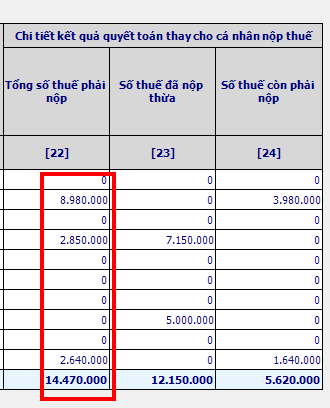

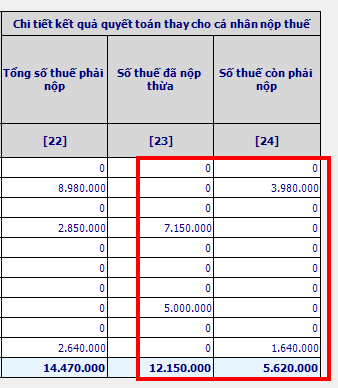

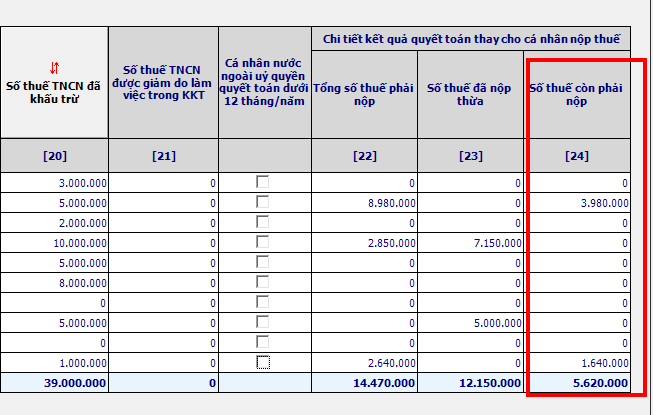

Chỉ tiêu 45:Tổng số thuế TNCN phải nộp

Thể hiện là tổng số thuế TNCN phải nộp khi áp dụng công thức quyết toán thuế TNCN. Số liệu này là tự động nhảy qua từ phụ lục 05-1BK tại cột số 21 (Cột số 21 này là phần mềm HTKK tự tính ra cho các bạn). Với ví dụ của bài này thì kết quả như sau:

Chỉ tiêu 46: Tổng số thuế TNCN còn phải nộp ngân sách nhà nước

Thể hiện số thuế TNCN còn phải nộp số tiền còn lại (nộp thêm) sau khi quyết toán thuế TNCN của những bạn mà quỷ quyền cho Cty quyết toán, nó lấy số tổng cộng chỉ tiêu 22 (Số phải nộp) trừ cho số tổng cộng của chỉ tiêu 23 (Số nộp thừa) trên phụ lục 05-1BK-TNCN để nhảy lên chỉ tiêu 46 của Tờ khai 05/KK-TNCN

Với ví dụ của bài trên thì kết quả như sau: 12.150.000- 5.620.000 = 6.530.000đ

Chỉ tiêu 47: Tổng số thuế TNCN đã nộp thừa

Thể hiện số thuế TNCN mà số quyết toán cả năm nhỏ hơn số đã tạm nộp trong năm. Chỉ tiêu này phản ánh số thuế TNCN nộp thừa trong năm. Chỉ tiêu này là tự động nhảy số liệu từ phụ lục 05-1BK-TNCN: “lấy cột tổng cộng 23 trừ cho cột (số thuế TNCN nộp thừa) tổng cộng 24 (số thuế TNCN phải nộp) của phụ lục 05-1BK-TNCN”

Với ví dụ của bài trên thì kết quả như sau: 12.150.000- 5.620.000 = 6.530.000đ.

=>Vậy trong trường hợp này là, nhân viên của Cty nộp thừa thuế TNCN, công ty phải lấy tiền túi của công ty để trả cho người lao động, và Cty sẽ bù trừ số thuế TNCN phải nộp cho kỳ sau hoặc xin hoàn thuế.

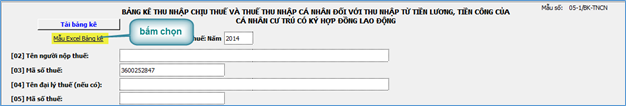

B> Sheet 05-1BK-TNCN

Sheet này điền tất cả những hợp đồng lao động từ 3 tháng trở lên mà không phân biệt là có bị khấu trừ thuế hay không, cũng như không phân biệt trong năm đó người đó làm việc tại 1 nơi hay nhiều nơi. Hoặc đến thời điểm 31/12 hàng năm người đó có còn làm việc tại Công ty nữa hay không. Có 2 cách làm chỉ tiêu 05-1BK-TNCN

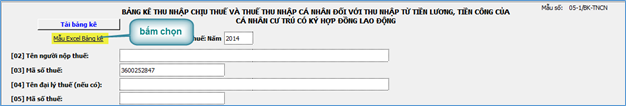

Cách 1: chúng ta làm bằng excel để sau đó chúng ta tải lên phần mềm HTKK, cách lấy file exlel như sau:

Cách 2: chúng ta gõ trực tiếp những hợp đồng lao động từ 3 tháng trở lên trên phần mềm HTKK, nếu thêm dòng bấm F5 và xóa dòng bấm F6

Các chỉ tiêu được cụ thể như sau:

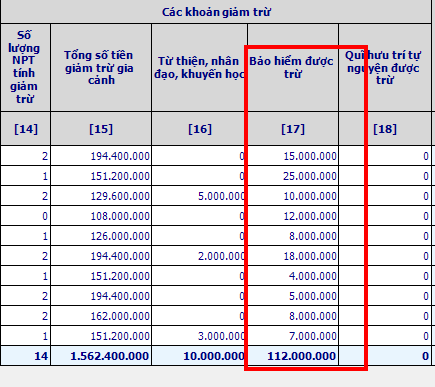

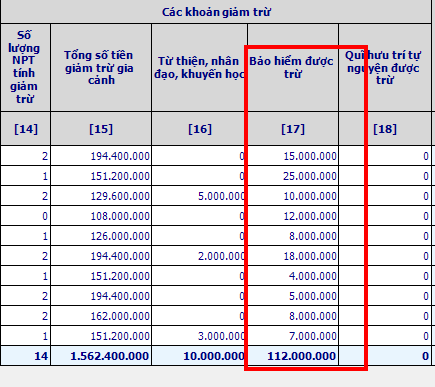

Với ví dụ bài này thì kết quả như sau:

Lưu ý: nhân viên phải có MST TNCN thì mới làm được phụ lục 05-1BK-TNCN, nếu không có thì HTKK báo lỗi khi bạn bấm nút ghi

Với ví dụ trên thì kết quả như sau:

Lưu ý: Vậy chỉ có Cty nào mà làm việc trong khu kinh tế thì mới điền cột 12, ngoài ra công ty không nằm trong khu kinh tế thì không ghi vào cột 12

Với ví dụ trên thì kết quả như sau:

Với ví dụ trên thì kết quả như sau:

Với ví dụ của bài này, kết quả như sau:

Với ví dụ bài này thì kết quả như sau

Với ví dụ bài này, thì kết quả như sau:

Với ví dụ bài này, thì kết quả như sau:

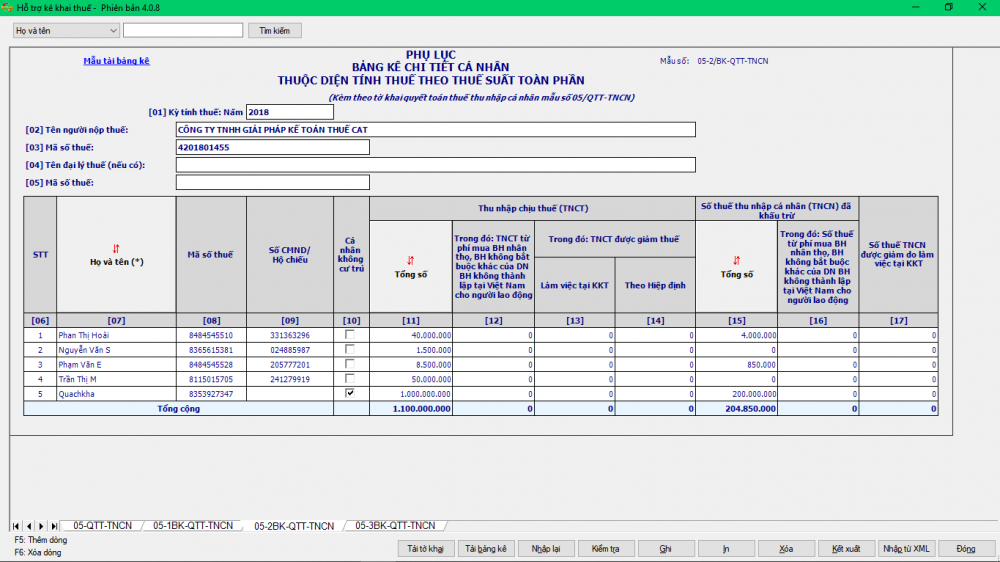

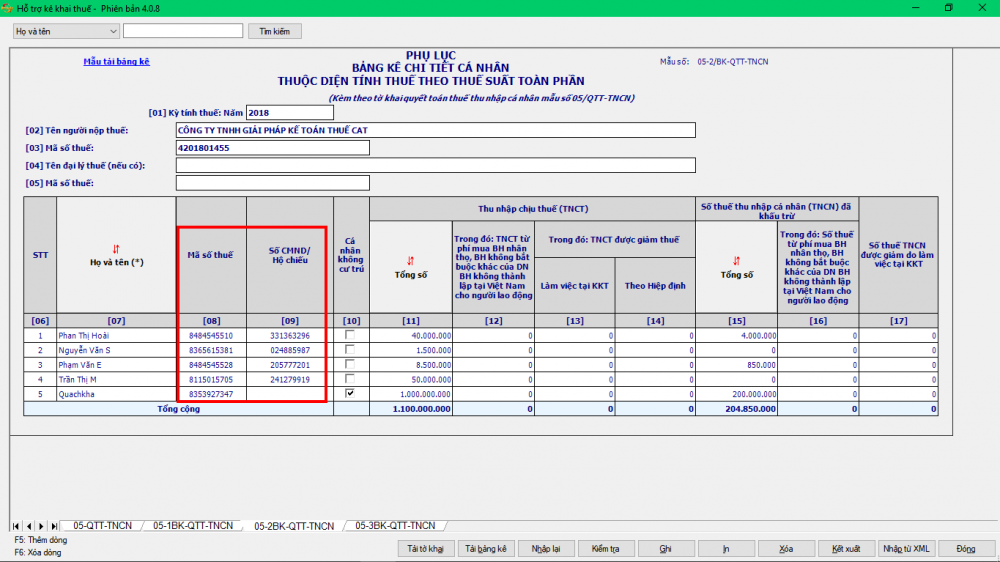

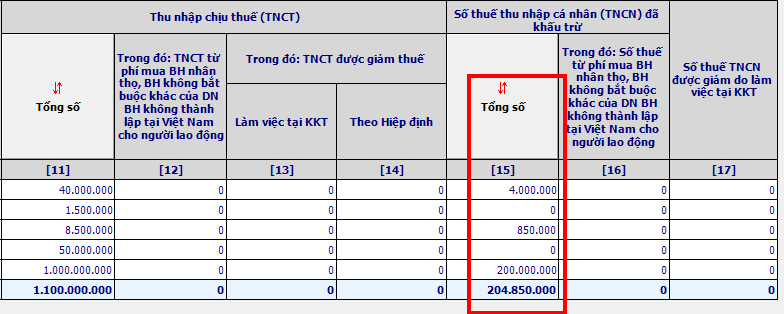

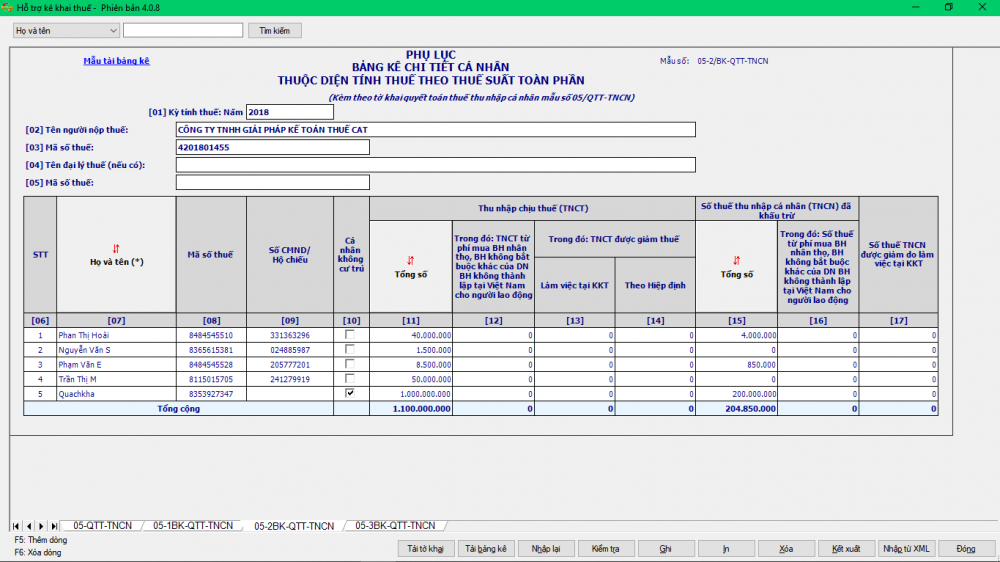

C> Sheet05-2BK-TNCN

Dùng để kê khai những hợp đồng lao động dưới 3 tháng, hợp đồng thử việc, hợp đồng dịch vụ, tư vấn của cá nhân, hoặc của cá nhân không cư trú mà có thu nhập từ tiền lương, tiền công không phân biệt trong năm có bị khấu trừ thuế hay không

Với ví dụ trên thì kết quả như sau:

Với ví dụ trên thì kết quả như sau:

Lưu ý:Nếu trong năm mà chưa khấu trừ thuế TNCN do sai sót, thì khi quyết toán thuế TNCN các bạn khấu trừ và làm lại tờ khai thuế TNCN của tháng mà bị bỏ sót chưa khấu trừ

D> Sheet 05-3BK-TNCN

Với ví dụ của bài này, kết qua như sau:

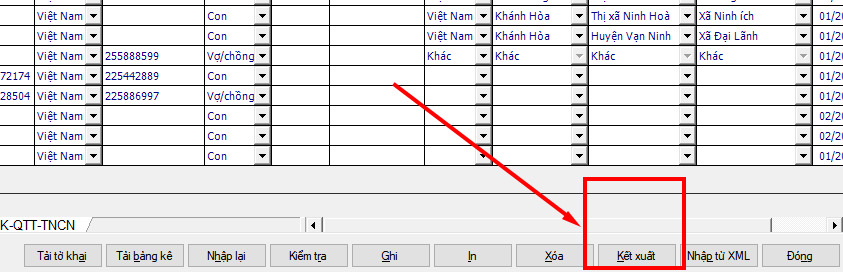

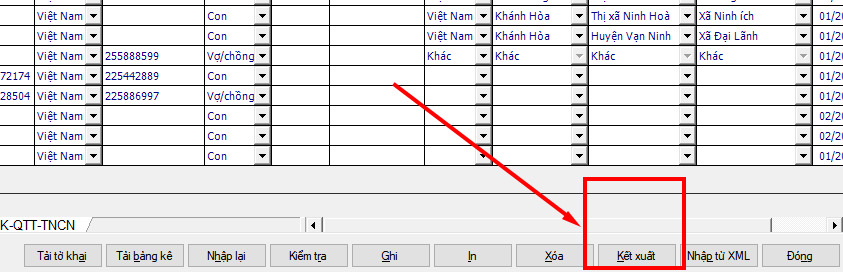

Lưu ý: Sau khi các bạn làm xong các bạn kết xuất file ra dạng XML để kê khai qua mạng, kết xuất file XML (NHỚ LÀ KHÔNG ĐỔI TÊN FILE) như sau:

Link tải file: HƯỚNG DẪN TẢI FILE: Các bạn click vào link sau đó kéo xuống dưới cùng để tải tài liệu. Hy vọng bài viết này sẽ giúp cho các bạn có 1 tài liệu bổ ích để học thực hành khai báo thuế.

Tham khảo thêm :Hướng dẫn cá nhân trực tiếp kê khai quyết toán thuế TNCN - Phần 3

Nếu bạn thấy có ích thì hãy ủng hộ ketoanthuecat.com bằng nút like và chia sẽ bên dưới,để chúng tôi có thêm động lực tiếp tục chia sẽ thêm kiến thức hay hơn. CẢM ƠN BẠN !!!

Hướng dẫn lập tờ khai Quyết toán thuế TNCN từ tiền lương tiền công

Bài viết này sẽ giúp cho các bạn nắm rõ về cách Quyết toán thuế TNCN trên phần mềm HTKK cũng như cách kê khai qua mạng

A. Nguyên tắc khai thuế

1. Tổ chức, cá nhân trả thu nhập có phát sinh khấu trừ thuế thu nhập cá nhân khai thuế theo tháng hoặc quý. Trường hợp trong tháng hoặc quý, tổ chức, cá nhân trả thu nhập không phát sinh khấu trừ thuế thu nhập cá nhân thì không phải khai thuế.2. Việc khai thuế theo tháng hoặc quý được xác định một lần kể từ tháng đầu tiên có phát sinh khấu trừ thuế và áp dụng cho cả năm. Cụ thể như sau:

- Tổ chức, cá nhân trả thu nhập phát sinh số thuế khấu trừ trong tháng của ít nhất một loại tờ khai thuế thu nhập cá nhân từ 50 triệu đồng trở lên khai thuế theo tháng, trừ trường hợp tổ chức, cá nhân trả thu nhập thuộc diện khai thuế giá trị gia tăng theo quý.

- Tổ chức, cá nhân trả thu nhập KHÔNG thuộc diện khai thuế theo tháng theo hướng dẫn nêu trên thì thực hiện khai thuế theo quý.

è CÓ NGHĨA LÀ:

- DN đang khai thuế GTGT theo quý thì không cần tính toán, cứ khai thuế TNCN theo quý

- Nếu DN đang khai GTGT theo tháng thì, tháng đầu tiên có phát sinh khấu trừ thuế mà >= 50 triệu thì khai theo tháng VÀ áp dụng cho cả năm tính thuế đó. Còn lại là khai theo quý.

Ví dụ 31: Năm 2014 Công ty A được xác định thuộc diện khai thuế GTGT theo tháng; tháng 01, tháng 02 không phát sinh khấu trừ thuế TNCN của bất kỳ tờ khai nào; tháng 3 phát sinh khấu trừ thuế TNCN tại Tờ khai số 02/KK-TNCN nhỏ hơn 50 triệu đồng và Tờ khai 03/KK-TNCN là 50 triệu đồng (hoặc lớn hơn 50 triệu đồng); Các tháng 4 đến tháng 12 phát sinh khấu trừ thuế TNCN tại các Tờ khai 02/KK-TNCN và 03/KK-TNCN nhỏ hơn 50 triệu đồng thì Công ty A không phải nộp tờ khai của các tháng 01 và tháng 02. Từ tháng 3 Công ty A được xác định thuộc diện khai thuế TNCN theo tháng.

Ví dụ 32: Năm 2014 Công ty A được xác định thuộc diện khai thuế GTGT theo tháng; tháng 01, tháng 02 không phát sinh khấu trừ thuế TNCN của bất kỳ tờ khai nào; tháng 3 phát sinh khấu trừ thuế TNCN tại Tờ khai số 02/KK-TNCN nhỏ hơn 50 triệu đồng và Tờ khai 03/KK-TNCN nhỏ hơn 50 triệu đồng; các tháng 4 đến tháng 12 phát sinh khấu trừ thuế TNCN tại các Tờ khai 02/KK-TNCN và 03/KK-TNCN đều từ 50 triệu đồng trở lên thì Công ty A không phải nộp tờ khai của các tháng 01 và tháng 02. Từ tháng 3 Công ty A được xác định thuộc diện khai thuế TNCN theo quý và thực hiện khai thuế theo quý từ quý I/2014.

3. Tổ chức, cá nhân trả thu nhập thuộc diện chịu thuế thu nhập cá nhân đối với thu nhập từ tiền lương, tiền công có trách nhiệm khai quyết toán thuế thu nhập cá nhân và quyết toán thuế thu nhập cá nhân thay cho các cá nhân có ủy quyền không phân biệt có phát sinh khấu trừ thuế hay không phát sinh khấu trừ thuế. Trường hợp tổ chức, cá nhân không phát sinh trả thu nhập thì không phải khai quyết toán thuế thu nhập cá nhân.

B. Khai thuế đối với cá nhân cư trú có thu nhập từ tiền lương, tiền công

1. Nguyên tắc khai thuế

1.1. Cá nhân khai thuế trực tiếp với cơ quan thuế là cá nhân sau đây:

- Cá nhân cư trú có thu nhập từ tiền lương, tiền công do các tổ chức Quốc tế, Đại sứ quán, Lãnh sự quán tại Việt Nam trả nhưng tổ chức này chưa thực hiện khấu trừ thuế;- Cá nhân cư trú có thu nhập từ tiền lương, tiền công do các tổ chức, cá nhân trả từ nước ngoài.

2. Hình thức khai thuế

Cá nhân cư trú có thu nhập từ tiền lương, tiền công khai thuế trực tiếp với cơ quan thuế theo quý và khai quyết toán thuế.3. Khai quyết toán thuế

Cá nhân cư trú có thu nhập từ tiền lương, tiền công có trách nhiệm khai quyết toán thuế nếu có số thuế phải nộp thêm hoặc có số thuế nộp thừa đề nghị hoàn hoặc bù trừ vào kỳ khai thuế tiếp theo TRỪ các trường hợp sau:- Cá nhân có số thuế phải nộp nhỏ hơn số thuế đã tạm nộp mà không có yêu cầu hoàn thuế hoặc bù trừ thuế vào kỳ sau.

- Cá nhân có thu nhập từ tiền lương, tiền công ký hợp đồng lao động từ 03 (ba) tháng trở lên tại một đơn vị mà có thêm thu nhập vãng lai ở các nơi khác bình quân tháng trong năm không quá 10 (mười) triệu đồng, đã được đơn vị trả thu nhập khấu trừ thuế tại nguồn theo tỷ lệ 10% nếu không có yêu cầu thì không quyết toán thuế đối với phần thu nhập này.

- Cá nhân được người sử dụng lao động mua bảo hiểm nhân thọ (trừ bảo hiểm hưu trí tự nguyện), bảo hiểm không bắt buộc khác có tích lũy về phí bảo hiểm mà người sử dụng lao động hoặc doanh nghiệp bảo hiểm đã khấu trừ thuế thu nhập cá nhân theo tỷ lệ 10% trên khoản tiền phí bảo hiểm tương ứng với phần người sử dụng lao động mua hoặc đóng góp cho người lao động theo hướng dẫn tại khoản 2 Điều 14 Thông tư số 92/2015/TT-BTC thì không phải quyết toán thuế đối với phần thu nhập này.

C. Ủy quyền quyết toán thuế

1. Điều kiện được ủy quyền quyết toán thuế.

- Cá nhân chỉ có thu nhập từ tiền lương, tiền công ký hợp đồng lao động từ 03 (ba) tháng trở lên tại một tổ chức, cá nhân trả thu nhập và thực tế đang làm việc tại đó vào thời điểm ủy quyền quyết toán thuế, kể cả trường hợp không làm việc đủ 12 (mười hai) tháng trong năm.- Cá nhân có thu nhập từ tiền lương, tiền công ký hợp đồng lao động từ 03 (ba) tháng trở lên tại một tổ chức, cá nhân trả thu nhập và thực tế đang làm việc tại đó vào thời điểm ủy quyền quyết toán thuế, kể cả trường hợp không làm việc đủ 12 (mười hai) tháng trong năm, đồng thời có thu nhập vãng lai ở các nơi khác bình quân tháng trong năm không quá 10 triệu đồng đã được đơn vị trả thu nhập khấu trừ thuế 10% mà không có yêu cầu quyết toán thuế đối với phần thu nhập này.

- Cá nhân là người lao động được điều chuyển từ tổ chức cũ đến tổ chức mới trong trường hợp tổ chức cũ thực hiện chia, tách, hợp nhất, sáp nhập, chuyển đổi doanh nghiệp. Cuối năm người lao động có ủy quyền quyết toán thuế thì tổ chức mới phải thu lại chứng từ khấu trừ thuế thu nhập cá nhân do tổ chức cũ đã cấp cho người lao động (nếu có) để làm căn cứ tổng hợp thu nhập, số thuế đã khấu trừ và quyết toán thuế thay cho người lao động.

2. Tổ chức, cá nhân trả thu nhập chỉ thực hiện quyết toán thuế thay cho cá nhân đối với phần thu nhập từ tiền lương, tiền công mà cá nhân nhận được từ tổ chức, cá nhân trả thu nhập. Trường hợp tổ chức chi trả sau khi thực hiện chia, tách, hợp nhất, sáp nhập, chuyển đổi doanh nghiệp và thực hiện quyết toán thuế theo ủy quyền của người lao động được điều chuyển từ tổ chức cũ sang thì tổ chức mới có trách nhiệm quyết toán thuế đối với cả phần thu nhập do tổ chức cũ chi trả.

*** LƯU Ý:

Cá nhân cư trú có thu nhập từ tiền lương, tiền công trong trường hợp số ngày có mặt tại Việt Nam tính trong năm dương lịch đầu tiên dưới 183 ngày, nhưng tính trong 12 (mười hai) tháng liên tục kể từ ngày đầu tiên có mặt tại Việt Nam là từ 183 ngày trở lên.- Năm tính thuế thứ nhất: khai và nộp hồ sơ quyết toán thuế chậm nhất là ngày thứ 90 (chín mươi) kể từ ngày tính đủ 12 (mười hai) tháng liên tục.

- Từ năm tính thuế thứ hai: khai và nộp hồ sơ quyết toán thuế chậm nhất là ngày thứ 90 (chín mươi) kể từ ngày kết thúc năm dương lịch.

3. Hồ sơ khai thuế

3.1 Hồ sơ khai thuế quý

Cá nhân cư trú có thu nhập từ tiền lương, tiền công khai thuế quý trực tiếp với cơ quan thuế theo Tờ khai mẫu số 02/KK-TNCN ban hành kèm theo Thông tư số 92/2015/TT-BTC.3.2. Hồ sơ khai quyết toán

Cá nhân có thu nhập từ tiền lương, tiền công KHÔNG thuộc trường hợp được ủy quyền cho tổ chức, cá nhân trả thu nhập quyết toán thuế thay thì khai quyết toán thuế trực tiếp với cơ quan thuế theo mẫu sau:- Tờ khai quyết toán thuế mẫu số 02/QTT-TNCN ban hành kèm theo Thông tư số 92/2015/TT-BTC.

- Phụ lục mẫu số 02-1/BK-QTT-TNCN ban hành kèm theo Thông tư số 92/2015/TT-BTC nếu có đăng ký giảm trừ gia cảnh cho người phụ thuộc.

- Bản chụp các chứng từ chứng minh số thuế đã khấu trừ, đã tạm nộp trong năm, số thuế đã nộp ở nước ngoài (nếu có). Cá nhân cam kết chịu trách nhiệm về tính chính xác của các thông tin trên bản chụp đó. Trường hợp tổ chức trả thu nhập không cấp chứng từ khấu trừ thuế cho cá nhân do tổ chức trả thu nhập đã chấm dứt hoạt động thì cơ quan thuế căn cứ cơ sở dữ liệu của ngành thuế để xem xét xử lý hồ sơ quyết toán thuế cho cá nhân mà không bắt buộc phải có chứng từ khấu trừ thuế.

Trường hợp, theo quy định của luật pháp nước ngoài, cơ quan thuế nước ngoài không cấp giấy xác nhận số thuế đã nộp, người nộp thuế có thể nộp bản chụp Giấy chứng nhận khấu trừ thuế (ghi rõ đã nộp thuế theo tờ khai thuế thu nhập nào) do cơ quan trả thu nhập cấp hoặc bản chụp chứng từ ngân hàng đối với số thuế đã nộp ở nước ngoài có xác nhận của người nộp thuế.

- Bản chụp các hóa đơn chứng từ chứng minh khoản đóng góp vào quỹ từ thiện, quỹ nhân đạo, quỹ khuyến học (nếu có).

- Trường hợp cá nhân nhận thu nhập từ các tổ chức Quốc tế, Đại sứ quán, Lãnh sự quán và nhận thu nhập từ nước ngoài phải có tài liệu chứng minh về số tiền đã trả của đơn vị, tổ chức trả thu nhập ở nước ngoài.

b.2.2) Đối với cá nhân ủy quyền cho tổ chức, cá nhân trả thu nhập quyết toán thuế thay

Cá nhân ủy quyền cho tổ chức, cá nhân trả thu nhập quyết toán thay theo mẫu số 02/UQ-QTT-TNCN ban hành kèm theo Thông tư số 92/2015/TT-BTC, kèm theo bản chụp hóa đơn, chứng từ chứng minh đóng góp từ thiện, nhân đạo, khuyến học (nếu có).

3.3. Nơi nộp hồ sơ khai thuế

-

Nơi nộp hồ sơ khai thuế quý

- Nơi nộp hồ sơ quyết toán thuế

- Cá nhân có thu nhập từ tiền lương, tiền công trực tiếp khai thuế thì nơi nộp hồ sơ quyết toán thuế là Cục Thuế nơi cá nhân đã nộp hồ sơ khai thuế trong năm.

- Cá nhân có thu nhập từ tiền lương, tiền công từ hai nơi trở lên thuộc diện trực tiếp quyết toán thuế với cơ quan thuế thì nơi nộp hồ sơ quyết toán thuế như sau:

- Cá nhân đã tính giảm trừ gia cảnh cho bản thân tại tổ chức, cá nhân trả thu nhập nào thì nộp hồ sơ quyết toán thuế tại cơ quan thuế trực tiếp quản lý tổ chức, cá nhân trả thu nhập đó. Trường hợp cá nhân có thay đổi nơi làm việc và tại tổ chức, cá nhân trả thu nhập cuối cùng có tính giảm trừ gia cảnh cho bản thân thì nộp hồ sơ quyết toán thuế tại cơ quan thuế quản lý tổ chức, cá nhân trả thu nhập cuối cùng. Trường hợp cá nhân có thay đổi nơi làm việc và tại tổ chức, cá nhân trả thu nhập cuối cùng không tính giảm trừ gia cảnh cho bản thân thì nộp hồ sơ quyết toán thuế tại Chi cục Thuế nơi cá nhân cư trú (nơi thường trú hoặc tạm trú).

- Trường hợp cá nhân chưa tính giảm trừ gia cảnh cho bản thân ở bất cứ tổ chức, cá nhân trả thu nhập nào thì nộp hồ sơ quyết toán thuế tại Chi cục Thuế nơi cá nhân cư trú (nơi thường trú hoặc tạm trú).

Cá nhân trong năm có thu nhập từ tiền lương, tiền công tại một nơi hoặc nhiều nơi nhưng tại thời điểm quyết toán không làm việc tại tổ chức, cá nhân trả thu nhập nào thì nơi nộp hồ sơ quyết toán thuế là Chi cục Thuế nơi cá nhân cư trú (nơi thường trú hoặc tạm trú).

3.4. Thời hạn nộp hồ sơ khai thuế

- Thời hạn nộp hồ sơ khai thuế theo quý chậm nhất là ngày thứ 30 (ba mươi) của quý tiếp theo quý phát sinh nghĩa vụ thuế.- Thời hạn nộp hồ sơ khai quyết toán thuế chậm nhất là ngày thứ 90 (chín mươi) kể từ ngày kết thúc năm dương lịch.

3.5. Thời hạn nộp thuế

Thời hạn nộp thuế là thời hạn nộp hồ sơ khai thuế quý, khai quyết toán thuế.D. CÁCH QUYẾT TOÁN TNCN PHẢI NỘP CẢ NĂM TỪ TIỀN LƯƠNG TIỀN CÔNG

CÔNG THỨC :

THUẾ TNCN PHẢI NỘP = THU NHẬP TÍNH THUẾ * THUẾ SUẤTTrong đó:

Thu nhập tính thuế = Thu nhập chịu thuế từ tiền lương, tiền công (bao gồm các khoản lợi ích bằng tiền, bà không bằng tiền) – Giảm trừ GIA CẢNH (bản thân 9 triệu/tháng; Người phụ thuộc 3.6 triệu/ tháng) – BHXH bắt buộc – BH hưu trí tự nguyện – Từ thiện, nhân đạo, khuyến học.

Bước 1: Xác định tổng thu nhập chịu thuế từ tiền lương, tiền công cả năm

Thu nhập tính thuế từ tiền lương, tiền công = Thu nhập chịu thuế từ tiền lương tiền công + Tiền thưởng (30/4;1/5;Tết trung thu; 8/3;2/9; Tiền thưởng cuối năm…) + Phụ cấp khác mà người lao động được hưởng

*** Lưu ý một số điểm mới như sau:

- Đối với khoản tiền THUÊ NHÀ tổ chức, các nhân trả thu nhập trả thay cho người lao động Thì khoản tiền thuê nhà do đơn vị sử dụng lao động trả hộ tính vào thu nhập chịu thuế theo số thực tế trả hộ nhưng không vượt quá 15% tổng thu nhập chịu thuế (chưa bao gồm tiền thuê nhà) tại đơn vị.

Ví dụ: Tổng lương chịu thuế chưa gồm tiền thuê nhà : 20 triệu => 15% thu nhập chịu thuế là: 3 triệu;

Tiền thuê nhà công ty trả hộ NLĐ là: 10 triệu. Ta không tính hết 10 triệu này mà chỉ tính vào thu nhập chịu thuế là 3 triệu thôi.

- Tiền cơm thì phần vượt 730.000đ mới tính vào thu nhập chịu thuế TNCN từ tiền lương , tiền công. Còn nếu nhận dưới 730.000đ mà bằng tiền cũng không tính vào thu nhập chịu thuế TNCN

- Phần tiền điện thoại (nếu quy định trong hợp đồng lao động tức là dưới dạng phụ cấp thì phải chịu thuế TNCN). Còn nếu không quy định trong hợp đồng mà ra quy định hay quyết định là định mức tiền điện thoại mà Cty có hóa đơn tài chính thì phần tiền này sẽ không phải chịu thuế TNCN

- Tiền ăn khi công tác phí nhận được bằng tiền mặt không vượt quá 2 lần mức công tác theo quy định của nhà nước.

Bước 2: Xác định tổng các khoản giảm trừ của cả năm

- Trừ cho Bản thân (12 tháng, cho dù trong năm không làm đủ 12 tháng): 9 triệu *12=108 triệu.

- Trừ cho Gia cảnh người phụ thuộc (3.6 triệu/người/tháng*Số tháng nuôi dưỡng trong năm). (Ví dụ con sinh ra tháng 3/2013 thì tính giảm trừ từ tháng 3/2013).

Một số lưu ý về việc tính giảm trừ gia cảnh cho bản thân và người phụ thuộc

- Trường hợp trong kỳ tính thuế cá nhân cư trú chưa tính giảm trừ gia cảnh cho bản thân hoặc tính giảm trừ gia cảnh cho bản thân chưa đủ 12 tháng thì được tính đủ 12 tháng nếu thực hiện quyết toán thuế theo quy định. (Việc tính giảm trừ cho bản thân không cần phải đăng ký với thuế)

Ví dụ : Giả sử từ tháng 01/2018 đến tháng 6/2018 ông A không có thu nhập từ tiền lương, tiền công. Từ tháng 7/2018 đến tháng 12/2018 ông A có thu nhập từ tiền lương, tiền công do ký hợp đồng lao động không kỳ hạn để làm việc tại Công ty X thì trong năm 2018 ông A được tính giảm trừ gia cảnh cho bản thân từ tháng 1/2018 đến hết tháng 12/2018

- Việc giảm trừ gia cảnh cho người phụ thuộc mà người nộp thuế có nghĩa vụ nuôi dưỡng được tính kể từ tháng có phát sinh nghĩa vụ nuôi dưỡng.

- Trường hợp người nộp thuế chưa tính giảm trừ gia cảnh cho người phụ thuộc trong năm tính thuế thì được tính giảm trừ gia cảnh cho NPT kể từ tháng phát sinh nghĩa vụ nuôi dưỡng khi người nộp thuế thực hiện quyết toán thuế và đã khai đầy đủ thông tin NPT vào mẫu phụ lục Bảng kê 05-3/BK-TNCN và đăng ký thêm Mẫu 16/ĐK-TNCN.

- Thời hạn đăng ký giảm trừ gia cảnh chậm nhất là ngày 31/12 hàng năm, nếu đăng ký giảm trừ gia cảnh quá thời hạn nêu trên người nộp thuế không được giảm trừ gia cảnh đối với người phụ thuộc đó.

- Trừ các khoản bảo hiểm bắt buộc (XH; YT; TN) tính từ lúc đóng cho đến 31/12 hàng năm

- Trừ Quỹ hưu trí tự nguyện (nếu tự tham gia):12 triệu/năm (trong năm đóng lúc nào thí tính theo số thực chi từ lúc đóng nhưng không quá 1 triệu/tháng)

- Trừ cho các khoản đóng góp từ thiện theo quy định của Nhà nước

Bước 3: Tính ra được thu nhập tính thuế cả năm

Thu nhập tính thuế cả năm = Bước 1 – (trừ) Bước 2

- Nếu Âm thì xem như là Thu nhập tính thuế cả năm là số âm=> Không phải nộp thuế TNCN của cả năm

- Nếu Dương thì lúc này thu nhập tính thuế bình quân 1 tháng =Thu nhập tính thuế cả năm/12 tháng

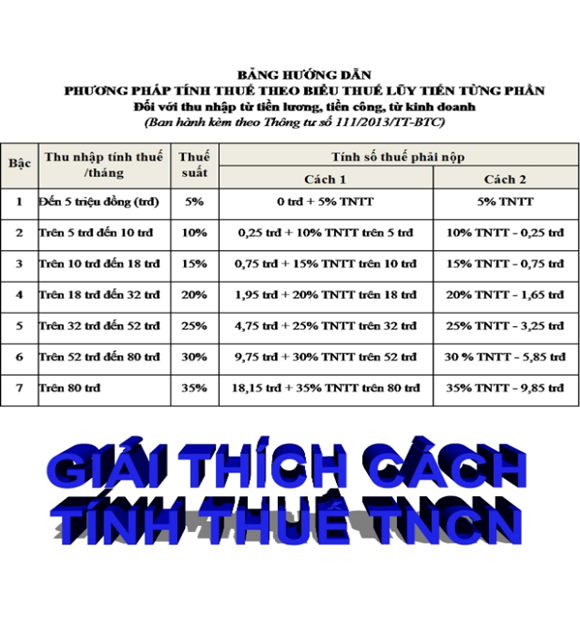

Bước 4: Xác định số thuế TNCN phải nộp bình quân 1 tháng

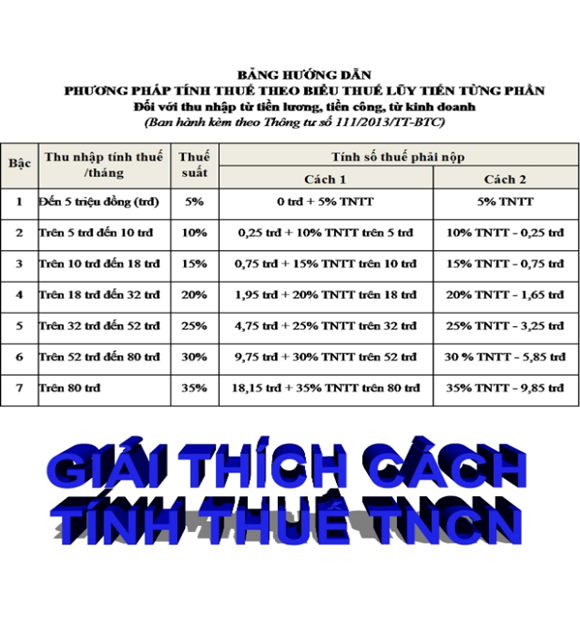

Xác định số thuế TNCN phải nộp từng tháng bằng (=) thu nhập tính thuế bình quân tháng nhân với thuế suất theo biểu thuế lũy tiến từng phần.

Tham khảo Gải thích cách tính thuế lũy tiến từng phần

Bước 5:Xác định được số thuế TNCN phải nộp của cả năm bằng (=) số thuế TNCN phải nộp từng tháng nhân (x) với 12 tháng.

- Nếu số phải nộp cả năm theo quyết toán mà lớn hơn số đã tạm nộp trong năm thì Cá nhân phải nộp thêm thuế=Số phải nộp cả năm – phần số đã tạm nộp trong năm

- Nếu số phải nộp cả năm theo quyết toán mà nhỏ hơn số đã tạm nộp trong năm thì Cá nhân nộp thừa. Vậy số thuế nộp thừa là=Số đã nộp trong năm –Số phải nộp cả năm=> Cá nhân được Cty tự trích tiền ra trả khoản tiền nộp thừa cho người lao động (nếu người lao động này thuộc trường hợp ủy quyền cho Cty quyết toán, còn nếu cá nhân tự quyết toán trực tiếp với cơ quan thuế thì xin hoàn thuế trực tiếp với Cơ quan thuế).

Ví dụ: Sau khi giảm trừ gia cảnh cho bản thân 108 triệu đồng và 2 người phụ thuộc 86,4 triệu đồng (3,6 triệu đồng × 2 người × 12 tháng), bảo hiểm xã hội và bảo hiểm y tế 20 triệu đồng. Ngoài ra, không có các khoản giảm trừ gia cảnh khác. Thu nhập tính thuế của ông A trong năm 2018 là 240 triệu:

Trong đó: tháng 1: 25triệu (trong đó thu nhập từ tiền lương, tiền công và tiền thưởng năm 2013 trả trong tháng 01/2018 là 12 triệu); tháng 2 nghỉ việc không có thu nhập; tháng 3 đến tháng 9: 15 triệu/tháng; tháng 10 nghỉ việc không có thu nhập, tháng 11, tháng 12: 55 triệu/tháng. Thuế TNCN của ông A được xác định như sau:

- Thu nhập tính thuế bình quân tháng là:

- Thuế thu nhập cá nhân 1 tháng là:

- Thuế thu nhập cá nhân năm 2018 là:2,35 triệu × 12 = 28,2 triệu đồng

5. Thủ tục hồ sơ quyết toán thuế TNCN

5.1. Hồ sơ khai quyết toán thuế

Hồ sơ khai quyết toán thuế TNCN năm 2018 thực hiện theo hướng dẫn Luật quản lý thuế

- Tổ chức, cá nhân trả thu nhập đối với thu nhập từ tiền lương, tiền công khai quyết toán thuế theo các mẫu sau:

+ Tờ khai quyết toán thuế TNCN dành cho tổ chức, cá nhân trả thu nhập chịu thuế từ tiền lương, tiền công cho cá nhân (mẫu số 05/KK-TNCN).

+ Phụ lục bảng kê thu nhập chịu thuế và thuế TNCN đối với thu nhập từ tiền lương, tiền công của cá nhân cư trú có ký hợp đồng lao động (mẫu số 05-1BK-TNCN)

+ Phụ lục bảng kê thu nhập chịu thuế và thuế TNCN đã khấu trừ đối với thu nhập từ tiền lương, tiền công của cá nhân cư trú không ký hợp đồng lao động hoặc có hợp đồng lao động dưới 3 tháng và cá nhân không cư trú (mẫu số 05-2BK-TNCN )

+ Phụ lục bảng kê thông tin người phụ thuộc, giảm trừ gia cảnh (mẫu số 05-3BK-TNCN)

5.2. Nơi nộp hồ sơ quyết toán thuế TNCN

5. 2.1. Đối với tổ chức trả thu nhập

Theo hướng dẫn tại khoản 1 Điều 16 Thông tư số 156/2013/TT-BTC ngày 6/11/2013 của Bộ Tài chính thì nơi nộp hồ sơ quyết toán thuế TNCN đối với tổ chức trả thu nhập như sau:

- Tổ chức trả thu nhập là cơ sở sản xuất, kinh doanh nộp hồ sơ khai thuế tại cơ quan thuế trực tiếp quản lý tổ chức, cá nhân.

5.2.2. Đối với cá nhân có thu nhập từ tiền lương, tiền công

Theo hướng dẫn tại điểm c.2.1, khoản 2, Điều 16 Thông tư số 156/2013/TT0BTC ngày 15/8/2013 của Bộ Tài chính và điểm b, khoản 4, Điều 1 Thông tư số 119/2014/TT-BTC ngày 25/8/2014 của Bộ Tài chính thì nơi nộp hồ sơ quyết toán của cá nhân cư trú có thu nhập nhập từ tiền lương, tiền công như sau:

- Cá nhân có thu nhập từ tiền lương, tiền công trực tiếp khai thuế trong năm thì nơi nộp hồ sơ quyết toán thuế là Cục Thuế nơi cá nhân nộp hồ sơ khai thuế trong năm.

- Cá nhân có thu nhập từ tiền lương, tiền công từ hai nơi trở lên thuộc diện tự quyết toán thuế thì nơi nộp hồ sơ quyết toán thuế như sau:

+ Cá nhân đã tính giảm trừ gia cảnh cho bản thân tại tổ chức trả thu nhập nào thì nộp hồ sơ quyết toán thuế tại cơ quan thuế trực tiếp quản lý tổ chức, cá nhân trả thu nhập đó.

+Trường hợp cá nhân có thay đổi nơi làm việc và tại tổ chức, cá nhân trả thu nhập cuối cùng có tính giảm trừ gia cảnh cho bản thân thì nộp hồ sơ quyết toán thuế tại cơ quan thuế quản lý tổ chức, cá nhân trả thu nhập cuối cùng. Trường hợp cá nhân có thay đổi nơi làm việc và tại tổ chức, cá nhân trả thu nhập cuối cùng không tính giảm trừ gia cảnh cho bản thân thì nộp hồ sơ quyết toán thuế tại Chi cục Thuế nơi cá nhân cư trú (nơi đăng ký thường trú hoặc tạm trú).

Ví dụ 9: Trong năm 2018, Ông S có thu nhập từ 02 nơi tại Hà Nội và thuộc diện phải quyết toán thuế TNCN năm 2018. Tháng 01 năm 2019, ông S chuyển ra Khánh Hòa làm việc tại Công ty kế toán thuế CAT do Chi cục Thuế Cam Lâm quản lý và cư trú tại Cam Lâm. Như vậy, Ông S nộp hồ sơ quyết toán tại:

Chi cục Thuế quận Cam Lâm nếu tại thời điểm quyết toán năm 2018, Ông S đang được tính giảm trừ bản thân tại Công ty kế toán thuế CAT.

+ Trường hợp cá nhân chưa tính giảm trừ gia cảnh cho bản thân ở bất kỳ tổ chức, cá nhân trả thu nhập nào thì nộp hồ sơ quyết toán thuế tại Chi cục Thuế nơi cá nhân cư trú (nơi đăng ký thường trú hoặc tạm trú).

- Trường hợp cá nhân không ký hợp đồng lao động, hoặc ký hợp đồng lao động dưới 03 tháng, hoặc ký hợp đồng cung cấp dịch vụ có thu nhập tại một nơi hoặc nhiều nơi đã khấu trừ 10% thì quyết toán thuế tại Chi cục Thuế nơi cá nhân cư trú (nơi đăng ký thường trú hoặc tạm trú).

- Cá nhân trong năm có thu nhập từ tiền lương, tiền công tại một nơi hoặc nhiều nơi nhưng tại thời điểm quyết toán không làm việc tại tổ chức, cá nhân trả thu nhập nào thì nơi nộp hồ sơ quyết toán thuế là Chi cục Thuế nơi cá nhân cư trú (nơi đăng ký thường trú hoặc tạm trú).

5. 3. Thời hạn nộp hồ sơ quyết toán thuế TNCN

Tổ chức, cá nhân trả thu nhập và cá nhân thuộc diện khai quyết toán thuế nộp hồ sơ quyết toán thuế chậm nhất là ngày thứ 90 kể từ ngày kết thúc năm dương lịch.

E. HOÀN THUẾ

Việc hoàn thuế TNCN chỉ áp dụng đối với những cá nhân đã có mã số thuế.

- Trường hợp 1: Hoàn thuế đối với tổ chức, cá nhân trả thu thu nhập thực hiện quyết toán thay cho các cá nhân có ủy quyền quyết toán thuế

- Việc bù trừ, hoàn thuế cho các cá nhân uỷ quyền cho tổ chức, cá nhân trả thu nhập quyết toán thay thực hiện theo hướng dẫn của Bộ Tài chính Cụ thể nội dung Công văn như sau:

Bù trừ số thuế nộp thừa, nộp thiếu, khấu trừ số thuế còn phải nộp; hoàn thuế cho cá nhân nộp thừa theo quyết toán thuế như sau :

a. Theo quyết toán thuế chỉ có cá nhân nộp thừa thì tổ chức trả thu nhập hoàn thuế cho cá nhân nộp thừa

=> Trường hợp này đề nghị tổ chức trả thu nhập ứng trước để hoàn thuế cho cá nhân và thực hiện quyết toán với NSNN sau.

b. Nếu tổng số thuế của các cá nhân nộp thừa lớn hơn tổng số thuế của các cá nhân nộp thiếu thì tổ chức trả thu nhập khấu trừ thuế của cá nhân nộp thiếu cộng với số tiền phải hoàn thuế từ ngân sách nhà nước để hoàn trả cho các cá nhân nộp thừa.

=>Trường hợp này đề nghị tổ chức trả thu nhập ứng trước để hoàn thuế cho cá nhân và thực hiện quyết toán với NSNN sau

c. Nếu tổng số thuế của cá nhân nộp thừa bằng với tổng số thuế của cá nhân nộp thiếu thì tổ chức trả thu nhập khấu trừ số thuế của các cá nhân nộp thiếu để hoàn trả cho các cá nhân nộp thừa.

d. Nếu tổng số thuế của cá nhân nộp thiếu lớn hơn tổng số thuế của cá nhân nộp thừa thì tổ chức trả thu nhập khấu trừ số thuế của cá nhân nộp thiếu để hoàn trả cho cá nhân nộp thừa, số thuế đã khấu trừ còn lại phải nộp vào ngân sách nhà nước theo đúng thời hạn nộp thuế.

e. Nếu theo quyết toán thuế chỉ có các cá nhân nộp thiếu thì tổ chức trả thu nhập khấu trừ số thuế thiếu của các cá nhân nộp thiếu và nộp vào ngân sách nhà nước theo đúng thời hạn nộp thuế.

- Vậy, trường hợp sau khi tổ chức, cá nhân trả thu nhập bù trừ số thuế nộp thừa, nộp thiếu của các cá nhân mà có số thuế nộp thừa, nếu đề nghị cơ quan thuế hoàn trả thì tổ chức, cá nhân trả thu nhập nộp hồ sơ hoàn thuế bao gồm:

- Tờ khai quyết toán thuế thu nhập cá nhân theo mẫu số 05/KK-TNCN ban hành kèm theo Thông tư này và các bảng kê chi tiết sau:

+ Bảng kê thu nhập chịu thuế và thuế thu nhập cá nhân đối với thu nhập từ tiền lương, tiền công của cá nhân cư trú có ký hợp đồng lao động theo mẫu số 05-1BK-TNCN ban hành kèm theo Thông tư 156.

+ Bảng kê thu nhập chịu thuế và thuế thu nhập cá nhân đối với thu nhập từ tiền lương, tiền công của cá nhân không ký hợp đồng lao động hoặc có hợp đồng lao động dưới 3 tháng và cá nhân không cư trú theo mẫu số 05-2BK-TNCN ban hành kèm theo Thông tư 156

+Bản chụp chứng từ, biên lai nộp thuế thu nhập cá nhân và người đại diện hợp pháp của tổ chức, cá nhân trả thu nhập ký cam kết chịu trách nhiệm tại bản chụp đó.

- Trường hợp 2: Đối với cá nhân có thu nhập từ kinh doanh; từ tiền lương, tiền công tự làm thủ tục quyết toán thuế với cơ quan thuế nếu có số thuế đề nghị hoàn thì cá nhân không phải nộp hồ sơ hoàn thuế mà chỉ cần ghi số thuế đề nghị hoàn vào chỉ tiêu “Tổng số thuế đề nghị hoàn” tại tờ khai quyết toán thuế theo mẫu số 09/KK-TNCN khi quyết toán thuế.

F. Hướng dẫn kê khai quyết toán thuế TNCN từ tiền lương, tiền công BẰNG HÌNH ẢNH MINH HỌA TRÊN HTKK

Chúng tôi sẽ cố gắng giới thiệu tới bạn đọc tất cả trường hợp có thể xảy ra, nếu bạn đọc gặp trường hợp nào ngoài bài viết này vui lòng để lại comment. Chúng tôi sẽ cố gắng trả lời sớm nhất có thể.

Ví du: Cty kế toán thuế CAT mã số thuế 4201801455. Địa chỉ Khánh Hòa. Có số liệu của cả năm 2018 (12 tháng) về tiền lương của nhân viên như sau:

Trong năm 2018, Công ty kế toán thuế CAT có chi trả thu nhập từ tiền lương, tiền công, các khoản phụ cấp và tiền thưởng cho người lao động là 3.000 triệu đồng,

a) Cá nhân cư trú có HĐLĐ

Đơn vị tính: triệu đồng

Biết thông tin như sau:

- Ông Nguyễn Văn A có đi làm thêm tại Công ty Y trong năm là: 150 triệu đồng, Công ty Y đã khấu trừ thuế là: 15 triệu đồng.

- Ông Nguyễn Văn C, từ tháng 01/2018 đến tháng 04/2018, Ông làm việc tại Công ty Z, sau đó đến tháng 05/2018 mới chuyển sang Cty kế toán thuế CAT làm việc.

- Ông Nguyễn Văn D là sinh viên mới ra trường, bắt đầu vào làm việc tại Cty kế toán thuế CAT từ tháng 7/2018, trong thời gian từ tháng 01/2018 đến tháng 06/2018 không có thu nhập.

- Bà Nguyễn Văn E làm việc cho Công ty từ tháng 01/2018 đến 01/11/2018 thì Bà E chuyển công tác khác.

- Bà Nguyễn Văn F, trong năm 2018 Bà F có đi làm thêm ở Công ty G có thu nhập bình quân trong năm là: 20 triệu đồng, Công ty G chưa khấu trừ thuế TNCN của Bà F.

- Bà Nguyễn Văn K, trong năm 2018 Bà K chỉ làm việc tại Cty kế toán thuế CAT từ tháng 02/2018 đến ngày 01/12/2018 Bà K xin nghỉ việc.

- Ông Nguyễn Văn L, trong năm 2018 có đi làm thêm ở Công ty N có thu nhập là: 60 triệu đồng, Công ty N khi chi trả đã khấu trừ thuế trong năm là: 6 triệu đồng.

b) Cá nhân cư trú không có HĐLĐ:

- Phan Thị Hoài: tiền công 40 triệu đồng, đã khấu trừ 4 triệu đồng

- Nguyễn Văn S: tiền hoa hồng môi giới 1,5 triệu đồng.

- Phạm Văn E: tiền thù lao tư vấn 8,5 triệu đồng, đã khấu trừ 0,850 triệu đồng

- Trần Thị M: tiền công lao động thời vụ là: 50 triệu đồng, Bà M có Bản cam kết chỉ có thu nhập duy nhất tại Cty kế toán thuế CAT và thu nhập chưa đến mức phải khấu trừ thuế, Cty kế toán thuế CAT khi chi trả chưa thực hiện khấu trừ thuế.

c) Cá nhân không cư trú có thu nhập từ tiền lương:

- Bà Quachkha (Malaysia): tiền công đã thanh toán là 1.000 triệu đồng, đã khấu trừ 200 triệu đồng.

Yêu cầu:

1/ Giải thích cá nhân nào được làp Giấy uỷ quyền quyết toán thuế TNCN tại Công Ty kế toán thuế CAT, cá nhân nào không được ủy quyền. Vì sao?

2/ Lập Tờ khai quyết toán thuế TNCN năm 2018 của Cty kế toán thuế CAT.

TRẢ LỜI:

1. Giải thích cá nhân được ủy quyền và không được uỷ quyền Cty kế toán thuế CAT quyết toán thay thuế TNCN năm 2018:a- Cá nhân được lập Giấy ủy quyền cho Cty kế toán thuế CAT quyết toán thay thuế TNCN

- Ông Nguyễn Văn B, trong năm chỉ có thu nhập duy nhất tại Cty kế toán thuế CAT;

- Ông Nguyễn Văn D, do làm việc trong năm không đủ 12 tháng (từ 07/2018 đến tháng 12/2018) nhưng từ tháng 01/2018 đến tháng 06/2018, Ông D không có thu nhập, do đó trong năm chỉ có thu nhập duy nhất tại Cty kế toán thuế CAT nên Ông D được lập Giấy ủy quyền cho Cty kế toán thuế CAT quyết toán thay thuế TNCN năm 2018;

- Ông Nguyễn Văn H, trong năm chỉ có thu nhập duy nhất tại Cty kế toán thuế CAT;

- Ông Nguyễn Văn L, trong năm có thu nhập hai nơi nhưng tại nơi làm thêm thu nhập bình quận dưới 10 triệu đồng và Công ty N đã khấu trừ thuế là 10% trên số thu nhập nhận được, do đó Ông L được ủy quyền cho Cty kế toán thuế CAT quyết toán thay thuế TNCN năm 2018 phần thu nhập đã nhận tại Cty kế toán thuế CAT.

b- Cá nhân không được lập Giấy ủy quyền cho Cty kế toán thuế CAT quyết toán thay thuế TNCN

- Ông Nguyễn Văn A do trong năm có đi làm thêm tại Công ty Y và nhận được thu nhập do làm thêm là: 150 triệu đồng, Công ty Y đã khấu trừ thuế là: 15 triệu đồng. Tuy nhiên do thu nhập làm thêm tại Công ty đã cao hơn là 120 triệu đồng/năm. Do đó Ông A phải tự quyết toán thuế TNCN tại cơ quan thuế;

- Ông Nguyễn Văn C, từ tháng 01/2018 đến tháng 04/2018, Ông C làm việc tại Công ty Z, sau đó đến tháng 05/2018 mới chuyển sang Cty kế toán thuế CAT làm việc. Do đó trong năm Ông C đã có thu nhập hai nơi và Ông C phải tự quyết toán thuế TNCN tại cơ quan Thuế;

- Bà Nguyễn Văn E làm việc cho Công ty từ tháng 01/2018 đến 01/11/2018 thì Bà E chuyển công tác khác. Do đó tại thời điểm quyết toán thuế Bà E không được ủy quyền cho Cty kế toán thuế CAT quyết toán thuế TNCN.

- Bà Nguyễn Văn F, trong năm 2018 Bà F có đi làm thêm ở Công ty G có thu nhập bình quân trong năm là: 20 triệu đồng, Công ty G chưa khấu trừ thuế TNCN của Bà F. Do Bà F có thu nhập làm thêm ở nơi khác nhưng phần thu nhập làm thêm tại Công ty G chưa thực hiện khấu trừ thuế nên Bà F phải tự quyết toán thuế TNCN tại cơ quan Thuế.

- Bà Nguyễn Văn K, làm việc cho Công ty từ tháng 02/2018 đến 01/12/2018 thì Bà K nghỉ việc. Do đó tại thời điểm quyết toán thuế Bà K không còn làm việc tại Cty kế toán thuế CAT nên không được ủy quyền cho Cty kế toán thuế CAT quyết toán thuế TNCN.

Riêng Ông Nguyễn Văn I, trong năm 2018 Cty kế toán thuế CAT chưa khấu trừ thuế vì thu nhập của Ông I chưa đến mức phải nộp thuế TNCN. Do đó Ông I không cần phải lập Giấy ủy quyền cho Cty kế toán thuế CAT quyết toán thuế thay.

2. Cty kế toán thuế CAT lập Tờ khai quyết toán thuế TNCN năm 2018 như sau:

Ta có bảng lương như file ảnh, 12 sheet là 12 tháng lương. Bạn lưu ý, Lương cơ bản phải lớn hơn hoặc bằng lương tối thiểu vùng, đặc biệt, nếu đã qua đào tạo, hoặc có bằng cấp từ trung cấp trở lên phải cao hơn lương tối thiểu vùng ít nhất 7%. (Tham khảo tại Nghị Đinh 141/2017/NĐ-CP).

Để quyết toán thuế TNCN năm 2018, chúng ta phải tính tổng thu nhập của nhân viên trong năm, bằng cách cộng tổng 12 tháng lương. Tuy nhiên sẽ rất phức tạp nếu bảng lương thay đổi tên, cộng sai, v.v. Sau đây kế toán thuế CAT sẽ hướng dẫn 1 cách nhanh hơn như sau:

Để có file tổng hợp như trên chúng ta dùng hàm Consolidate: Vào Data

Sau đó chọn Consolidate:

Sẽ hiện ra như hình, rồi click vào biểu tượng:

Chúng ta chọn Sheet Tháng 1; rồi chọn phạm vi như hình dưới, sau đó nhấn Add. Cứ như vậy làm cho hết 12 tháng.

Sau khi làm hết 12 tháng, Bạn click vào Left column như hình:

Rồi nhấn OK sẽ cho ra kết quả, để có được File tổng hoàn chỉnh bạn copy tiêu đề (Dòng 8-9 của sheet tháng 12) dán vào file tổng để cho dễ hiểu.

Và cuối cùng ta có được file Tổng như sau:

Để copy các số này vào file HTKK các bạn nên đổi định dạng phân cách hàng nghìn thành dấu “.”. Hoặc để nhanh hơn các bạn nhập vào file excel đã được đính kèm bên dưới rồi nhập vào HTKK.

Các bước tiếp theo cực kỳ đơn giản. Chỉ cần nhập dữ liệu từ file tổng vào phần mềm là xong.

I.HƯỚNG DẪN NHẬP TRÊN HTKK

Các bạn click vào tờ khai Quyết toán thuế 05/QTT-TNCN như hình:

Rồi chọn như hình

Phần mềm sẽ hiện ra 4 sheet như hình, ta nhập sheet nào trước cũng được, Sheet đầu tiên tổng hợp từ sheet thứ 2-3-4. Tốt hơn nên nhập từ sheet 4 -> 3 -> 2- > Sheet Tổng.

Việc điền thông tin tôi nghĩ bạn nào cũng làm được, cụ thể điền như sau:

Các bạn hãy dựa vào bảng lương như đề bài cho, hãy tiến hành lập quyết toán thuế TNCN (Tờ khai 05/TNCN; Phụ lục 05-1BK-TNCN; 05-2BK-TNCN; 05-3BK-TNCN) và Lập văn bản ủy quyền quyết toán thuế TNCN (theo mẫu 04-2/TNCN ban hành theo TT156). Ngày lập 20/04/2015.

A> Sheet 05KK-TNCN

- 05KK-TNCN là số liệu tự động nhảy lên từ 05-1BK-TNCN và 05-2BK-TNCN

- Các bạn không phải điền bắt cứ chỉ tiêu nào.

- Trong 05KK-TNCN có 2 phần mà các bạn cần quan tâm, xem Phần I và Phần II

Phần này giống y hệt tờ khai tạm tính hàng quý hoặc hàng tháng (02/KK-TNCN) mà các bạn đang khấu trừ của người lao động và nộp cho Cơ quan nhà nước. Có nghĩa là nói đến nghĩa vụ khấu trừ thuế của Công ty trong năm có thực hiện hay không để nhà nước biết.

Vậy các bạn quan tâm chỉ tiêu 35(chia nhỏ ra 36;37;38) là tổng số thuế TNCN mà Cty đã khấu trừ của người lao động của tổng cộng 12 tháng hoặc 4 quý mà Cty đã làm tờ khai 02/KK-TNCN để nộp cho nhà nước. Tức là chỉ tiêu 35 phải bằng tổng cộng số thuế TNCN đã tạm nộp 12 tháng hoặc 4 Quý của Tờ khai thuế TNCN

Phần II:Nghĩa vụ quyết toán thay cho cá nhân

Tức phần này nó chỉ nhảy số liệu của những cá nhân nào mà ủy quyền cho Công ty quyết toán thuế TNCN cuối năm, cụ thể từng chỉ tiêu như sau:

Chỉ tiêu 43: Tổng số cá nhân ủy quyền cho tổ chức quyết toán thay:

Chỉ tiêu này lấy từ cột Cá nhân ủy quyền quyết toán thay của phụ lục 051BK-TNCN (nếu chúng ta tick vào mấy người thì sẽ hiện thị ra mấy người bên chỉ tiêu 43 của Tờ khai 05/KK-TNCN)

Với ví dụ của bài này thì kết quả như sau:

Thì tự động nhảy qua chỉ tiêu 43 của Tờ khai 05KK-TNCN là 4 người như sau:

Chỉ tiêu 44:Tổng số thuế TNCN đã khấu trừ

Thể hiện số thuế TNCN mà cá nhân này đã tạm kê khai trong 12 tháng hoặc 4 quý trong năm trên tờ khai 02/KK-TNCN và số liệu này là nhảy tự động sau khi chúng ta khai vào chỉ tiêu cột 19 của phụ lục 05-1BK-TNCN. Với ví dụ trên thì nhập vào cột số 19 trong phụ lục 05-1BK như sau:

Vậy chỉ tiêu 44 của 05-KK-TNCN tự động lấy số liệu từ cột 19 của phụ lục 05-1BK-TNCN nhảy qua. Với ví dụ của bài trên, thì kết quả như sau

Chỉ tiêu 45:Tổng số thuế TNCN phải nộp

Thể hiện là tổng số thuế TNCN phải nộp khi áp dụng công thức quyết toán thuế TNCN. Số liệu này là tự động nhảy qua từ phụ lục 05-1BK tại cột số 21 (Cột số 21 này là phần mềm HTKK tự tính ra cho các bạn). Với ví dụ của bài này thì kết quả như sau:

=>Vậy chỉ tiêu 45 của 05-KK-TNCN là tự động lấy số liệu từ cột 21 của phụ lục 05-1BK-TNCN nhảy qua. Với ví dụ của bài trên thì kết quả như sau:

Chỉ tiêu 46: Tổng số thuế TNCN còn phải nộp ngân sách nhà nước

Thể hiện số thuế TNCN còn phải nộp số tiền còn lại (nộp thêm) sau khi quyết toán thuế TNCN của những bạn mà quỷ quyền cho Cty quyết toán, nó lấy số tổng cộng chỉ tiêu 22 (Số phải nộp) trừ cho số tổng cộng của chỉ tiêu 23 (Số nộp thừa) trên phụ lục 05-1BK-TNCN để nhảy lên chỉ tiêu 46 của Tờ khai 05/KK-TNCN

Với ví dụ của bài trên thì kết quả như sau: 12.150.000- 5.620.000 = 6.530.000đ

Chỉ tiêu 47: Tổng số thuế TNCN đã nộp thừa

Thể hiện số thuế TNCN mà số quyết toán cả năm nhỏ hơn số đã tạm nộp trong năm. Chỉ tiêu này phản ánh số thuế TNCN nộp thừa trong năm. Chỉ tiêu này là tự động nhảy số liệu từ phụ lục 05-1BK-TNCN: “lấy cột tổng cộng 23 trừ cho cột (số thuế TNCN nộp thừa) tổng cộng 24 (số thuế TNCN phải nộp) của phụ lục 05-1BK-TNCN”

Với ví dụ của bài trên thì kết quả như sau: 12.150.000- 5.620.000 = 6.530.000đ.

=>Vậy trong trường hợp này là, nhân viên của Cty nộp thừa thuế TNCN, công ty phải lấy tiền túi của công ty để trả cho người lao động, và Cty sẽ bù trừ số thuế TNCN phải nộp cho kỳ sau hoặc xin hoàn thuế.

B> Sheet 05-1BK-TNCN

Sheet này điền tất cả những hợp đồng lao động từ 3 tháng trở lên mà không phân biệt là có bị khấu trừ thuế hay không, cũng như không phân biệt trong năm đó người đó làm việc tại 1 nơi hay nhiều nơi. Hoặc đến thời điểm 31/12 hàng năm người đó có còn làm việc tại Công ty nữa hay không. Có 2 cách làm chỉ tiêu 05-1BK-TNCN

Cách 1: chúng ta làm bằng excel để sau đó chúng ta tải lên phần mềm HTKK, cách lấy file exlel như sau:

Cách 2: chúng ta gõ trực tiếp những hợp đồng lao động từ 3 tháng trở lên trên phần mềm HTKK, nếu thêm dòng bấm F5 và xóa dòng bấm F6

Các chỉ tiêu được cụ thể như sau:

Cột 7: Họ và tên

Các bạn điền tên nhân viên của hợp đồng lao động từ 3 tháng trở lên vào đây Cột 8: Mã số thuế

Các bạn lấy MST TNCN của nhân viên để ghi vào đâyVới ví dụ bài này thì kết quả như sau:

- Cột 9: CMND/Hộ chiếu

Lưu ý: nhân viên phải có MST TNCN thì mới làm được phụ lục 05-1BK-TNCN, nếu không có thì HTKK báo lỗi khi bạn bấm nút ghi

- Cột cá nhân ủy quyền quyết toán thay

- Cột 11:Tổng số

Với ví dụ trên thì kết quả như sau:

- Cột 12: Làm việc trong KTT

Lưu ý: Vậy chỉ có Cty nào mà làm việc trong khu kinh tế thì mới điền cột 12, ngoài ra công ty không nằm trong khu kinh tế thì không ghi vào cột 12

- Cột 13: Theo hiệp định

- Cột 15: Tổng số tiền giảm trừ gia cảnh

Với ví dụ trên thì kết quả như sau:

- Cột 16: Từ thiện, nhân đạo, khuyến học

- Cột 17: Bảo hiểm được trừ

Với ví dụ trên thì kết quả như sau:

- Cột 18: Quỹ hữu trí tự nguyện

- Cột 19: Thu nhập tính thuế

- Cột 20: Số thuế TNCN đã khấu trừ

Với ví dụ của bài này, kết quả như sau:

- Cột 20: Số thuế TNCN được giảm do làm việc trong KKT

- Cột 21: Tổng số thuế TNCN phải nộp

Với ví dụ bài này thì kết quả như sau

- Cột 22:Số thuế đã nộp thừa

Với ví dụ bài này, thì kết quả như sau:

- Cột 23: Số thuế còn phải nộp

Với ví dụ bài này, thì kết quả như sau:

C> Sheet05-2BK-TNCN

Dùng để kê khai những hợp đồng lao động dưới 3 tháng, hợp đồng thử việc, hợp đồng dịch vụ, tư vấn của cá nhân, hoặc của cá nhân không cư trú mà có thu nhập từ tiền lương, tiền công không phân biệt trong năm có bị khấu trừ thuế hay không

- Cột 7: Họ và tên

- Cột 8,9: Mã số thuế và Số CMND:

Với ví dụ trên thì kết quả như sau:

- Cột 10: Cá nhân không cư trú

- Cột 11: Tổng số

Với ví dụ trên thì kết quả như sau:

- Cột 13: Thu nhập chịu thuế được giảm làm tại KKT

- Cột 14: Thu nhập chịu thuế được giảm theo Hiệp Định

- Cột 15: Số thuế TNCN đã khấu trừ

- Cột 17: Số thuế TNCN được giảm do làm việc tại khu kinh tế

Lưu ý:Nếu trong năm mà chưa khấu trừ thuế TNCN do sai sót, thì khi quyết toán thuế TNCN các bạn khấu trừ và làm lại tờ khai thuế TNCN của tháng mà bị bỏ sót chưa khấu trừ

D> Sheet 05-3BK-TNCN

Sheet này để ghi tất cả những người phụ thuộc mà trong năm Cty đã tính giảm trừ gia cảnh người phụ thuộc cho đối tượng nộp thuế thu nhập cá nhân. Cơ sở để ghi vào phụ lục 05-3BK-TNCN là từ bảng kê số 20-ĐK-TCT Tờ khai đăng ký người phụ thuộc giảm trừ gia cảnh mới nhất năm 2016 theo Thông tư 95/2016/TT-BTC ngày 28/6/2016 của Bộ Tài chính mà cty đã đăng ký với cơ quan thuế trong năm

Với ví dụ của bài này, kết qua như sau:

H.KẾT QUẢ CUỐI CÙNG SAU KHI LÀM TỜ KHAI 05/KK-TNCN XONG NHƯ SAU:

1.Tờ Khai 05/KK-TNCN

2.Phụ lục 05-1BK-TNCN

3.Phụ lục 05-2BK-TNCN

4.Phụ lục 05-3BK-TNCN

Lưu ý: Sau khi các bạn làm xong các bạn kết xuất file ra dạng XML để kê khai qua mạng, kết xuất file XML (NHỚ LÀ KHÔNG ĐỔI TÊN FILE) như sau:

Link tải file: HƯỚNG DẪN TẢI FILE: Các bạn click vào link sau đó kéo xuống dưới cùng để tải tài liệu. Hy vọng bài viết này sẽ giúp cho các bạn có 1 tài liệu bổ ích để học thực hành khai báo thuế.

- File bảng lương 12 tháng, Tổng 12 tháng

- Mẫu hợp đồng lao động đã quyết toán thuế

- Quy chế lương thưởng để điền vào chỉ tiêu KPI trên bảng lương đã quyết toán thuế

- File XML quyết toán thuế TNCN 2018

- File Excel quyết toán thuế TNCN 2018

Tham khảo thêm :Hướng dẫn cá nhân trực tiếp kê khai quyết toán thuế TNCN - Phần 3

Nếu bạn thấy có ích thì hãy ủng hộ ketoanthuecat.com bằng nút like và chia sẽ bên dưới,để chúng tôi có thêm động lực tiếp tục chia sẽ thêm kiến thức hay hơn. CẢM ƠN BẠN !!!

Tác giả bài viết: ketoanthuecat.com

Ý kiến bạn đọc

KIẾN THỨC THUẾ

KIẾN THỨC BẢO HIỂM XÃ HỘI

KIẾN THỨC KẾ TOÁN

CHIA SẺ KINH NGHIỆM

THƯ VIỆN PHÁP LUẬT

Dịch vụ thành lập công ty Nha Trang, Cam Lâm, Diên Khánh giá chỉ từ 990.000₫.

Ngoài ra còn tư vấn dịch vụ kế toán thuế Nha Trang, tư vấn pháp lý đúng quy định.

Bạn không có kinh nghiệm, không có thời gian, nhưng muốn đảm bảo mọi thủ tục thực hiện một cách nhanh chóng và chính xác.

Bạn muốn được tư vấn chuyên nghiệp về các vấn đề liên quan đế thành lập công ty tại Nha Trang

---- HÃY LIÊN HỆ NGAY CHÚNG TÔI SẼ GIÚP BẠN ---

Ngoài ra còn tư vấn dịch vụ kế toán thuế Nha Trang, tư vấn pháp lý đúng quy định.

Bạn không có kinh nghiệm, không có thời gian, nhưng muốn đảm bảo mọi thủ tục thực hiện một cách nhanh chóng và chính xác.

Bạn muốn được tư vấn chuyên nghiệp về các vấn đề liên quan đế thành lập công ty tại Nha Trang

---- HÃY LIÊN HỆ NGAY CHÚNG TÔI SẼ GIÚP BẠN ---

0901.869.879

0901.869.879

EMAIL:

EMAIL: